14 octombrie 2024

Bine ai venit la ediția săptămânală a newsletter-ului nostru despre piețele internaționale.

Structurat pe 3 categorii de informații, pentru o lectură mai facilă și urmărirea cursivă:

- Informații de lucru – MARKET PERFORMANCE

- Informații utile – ADDITIONAL RESOURCES

- Informații educative – EDUCATION GUIDE

Acest newsletter are scop pur informativ și educativ, prin urmare nu conține recomandări de investiții.

SECȚIUNEA: MARKET PERFORMANCE

Rezumatul săptămânii precedente:

7 – 11 octombrie 2024

● HOSPITAL PMI MAI SLAB. Institute for Supply Management (ISM) a publicat luni, 7 octombrie, raportul Hospital PMI pentru luna septembrie 2024.

Potrivit acestui raport, indicele se situează la valoarea de 55%, în scadere cu 3,6 puncte procentuale față de luna anterioară. O valoare peste 50% indică o accelerare a activității în zona de hospital. (Citeste raportul aici September 2024 Hospital ISM® Report On Business® (ismworld.org))

● NOI MAXIME PENTRU PRINCIPALII INDICI AMERICANI. Indicii S&P 500 și Dow Jones au înregistrat maxime record de închidere vineri, cu creșteri mari din partea acțiunilor financiare după ce băncile au raportat rezultate trimestriale puternice.

Cele mai recente date privind inflația cresc așteptările pentru o reducere a ratei dobanzii de către Rezerva Federală a SUA în noiembrie. (Citește tot articolul aici S&P 500, Dow hit records, boosted by bank earnings surprise | Reuters)

● ACȚIUNILE TESLA AU PIERDUT 9% VINERI. CEO-ul Elon Musk a prezentat designul pentru prototipul robo-taxiului Tesla, numit Cybercab, la un eveniment foarte mediatizat, joi seara. Acesta ar intra în producție cândva în 2026 și ar costa mai puțin de 30.000 de dolari bucata, a spus el.

Investitorii nu au apreciat însă designul și lipsa de detalii financiare, acțiunile Tesla scăzând cu 9% pe Wall Street vineri. (Citește tot articolul aici Tesla’s sporty, two-seater robotaxi design puzzles experts | Reuters)

- RANDAMENTUL BONDURILOR CREȘTE SURPRINZĂTOR, ÎN CONTINUARE

Recenta tăiere a ratei dobanzii de către FED, anunțată pe data de 18 septembrie, a fost menită să stimuleze creșterea economică și sa reducă presiunea asupra debitorilor.

Cu toate acestea, reacția pietei obligatiunilor americane la aceasta decizie nu a fost deloc previzibilă. Randamentele obligațiunilor au crescut în loc să scadă, așa cum ne-am aștepta după o reducere a dobânzii.

Aceasta evoluție surprinzătoare semnalează o schimbare semnificativă în sentimentul investitorilor, deoarece aceștia anticipeaza randamente mai mari în viitor, în ciuda acțiunilor FED.

Randamentul titlurilor de stat americane pe 10 ani a continuat să crească și săptămâna trecută, în ciuda publicării miercuri a minutei ședinței Fed de luna trecută prin care se anunțase tăierea de dobânzi, ajungând acum la o majorare de peste 4%. Practic, în ultimele 3 săptămâni s-a inversat trendul negativ din ultimele 5 luni.

- INVESTITORII VOR TĂIERI DE DOBÂNZI MAI AGRESIVE. Guvernatorul Fed, Jerome Powell, a susținut miercurea trecută o conferință de presă, cu ocazia prezentării publice a minutei ședinței din Septembrie, când s-a decis tăierea ratei de dobândă cu 0,5%.

Powell a subliniat că, în timp ce Fed ține ratele de dobândă mai stabile pentru moment, investitorii se așteaptă la o potențială reducere a ratei de dobândă de 125 de puncte de bază până la finele lui 2025.

Powell a descris economia SUA ca fiind ”puternică în general”, cu previziune de creștere a PIB de aproximativ 2%.

Guvernatorul Fed a subliniat că deși inflația a scăzut la 2,4%, pericolele nu au trecut, influențele fiind mai ales de natură geopolitică, care pot afecta lanțurile de aprovizionare.

- CHINA VA INJECTA 325 MILIARDE DE DOLARI ÎN ECONOMIE. Sâmbătă, 12 octombrie, ministrul de finanțe chinez a declarat că China va emite obligațiuni speciale de 325 miliarde de dolari pentru a ajuta economia, aflată în declin.

Este unul dintre cele mai mari pachete de sprijin din ultimii ani, menit a susține băncile, piața imobiliară și a scădea presiunea de pe datoria guvernamentală locală. Vezi articolul complet aici: https://www.france24.com/en/live-news/20241012-china-offers-325-bn-in-fiscal-stimulus-for-ailing-economy

Raportari financiare importante:

ATENȚIE: A început sezonul raportărilor pentru Q3 2024.

Ce s-a întâmplat săptămâna trecută:

Au început raportările financiare pentru trimestrul trei (Q3 2024) cu două bănci importante, care au avut rezultate foarte bune, influențând sectorul Financiar.

- JP Morgan (JPM) a avut raportarea Q3 cu rezultate mult peste așteptări: EPS așteptat 3,99 USD dar a raportat 4,37 USD pe acțiune! Acțiunile au crescut vineri cu 4,4%.

- Wells Fargo (WFC) – EPS așteptat 1,28 USD dar a raportat 1,40 USD pe acțiune.

Ce se va întâmpla săptămâna aceasta:

Băncile vor fi cele care dau startul valului de raportări financiare privitoare la rezultatele înregistrate în Q3 2024, atenție la sectorul financiar.

Mai jos, o scurtă selecție de firme majore care iși vor raporta datele:

Marți, 15 Octombrie:

- Bank of America (BAC) – EPS așteptat 0,76 USD pe acțiune

- Goldman Sachs (GS) – 6,93 USD pe acțiune

- CitiGroup (C) – 1,3 USD pe acțiune

- Interactive Brokers (IBKR) – 1,81 USD pe acțiune

- United Airlines (UAL) – 3,13 USD pe acțiune

Miercuri, 16 Octombrie

- ASML ADR (ASML) – 5,4 USD pe acțiune

- Morgan Stanley (MS) – 1,59 USD pe acțiune

- US Bancorp (USB) – 0,98 USD pe acțiune

Joi 17 Octombrie

- Taiwan Semiconductors (TSM) – 1,79 USD pe acțiune

- Netflix (NFLX) – 5,1 USD pe acțiune

- Blackstone (BX) – 0,97 USD pe acțiune

- Nestle (NSRGY)

Vineri, 18 Octombrie

- P&G (PG) – 1,9 USD pe acțiune

- American Express (AXP) – 3,38 USD pe acțiune

- Volvo ADR (VLVVY) – 0,45 USD pe acțiune

Vezi toate raportările săptămânii aici:

https://www.investing.com/earnings-calendar

Analiza evoluției principalilor indici

Toți cei trei indici americani au continuat să crească ușor săptămâna trecută:

- S&P 500 (simbol US500/SPX) cu 1,11%

- Dow Jones Industrial Average (simbol DJI) cu 1,21%

- Nasdaq Composite (simbol IXIC) cu 1,13%

S&P 500 (US) – grafic daily

DJI (US) – grafic daily

Sursa graficelor: investing.com

Trendul rămâne crescător pentru piața americană, pe fondul raportărilor bune venite de la bănci.

Indicii americani S&P500 și Dow Jones Industrials (DJI) au atins noi maxime săptămâna trecută. Indicatorul momentum (RSI) însă nu reușește să mai intre în zona de accelerație (peste nivelul de 70).

(vezi si secțiunea Analiza trendurilor principalilor indici globali)

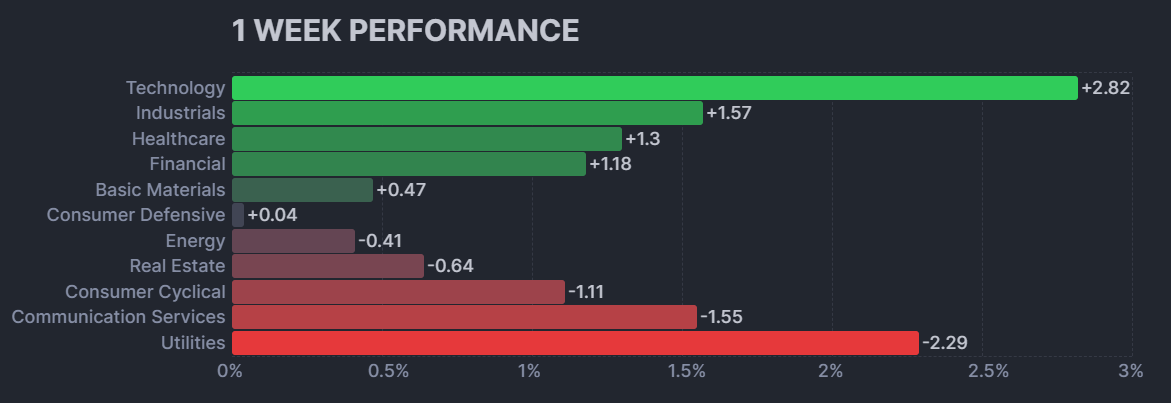

Evolutii pe sectoare, săptămâna trecută / 07-11 Octombrie

Sursa: Finviz

O saptamana cu 6 sectoare pe verde, si 5 pe scadere.

Energia este campioana ultimei luni, cu o creștere de +7,32%

Sectorul a fost influențat de deciziile întâlnirii OPEC+ din Septembrie, la care s-a decis reducerea producției de petrol. Măsura a dus la creșterea prețului petrolului brut Brent de la 70 USD in Septembrie, la 81 USD în Octombrie. Prețul la care s-a închis vineri, 11 Septembrie, a fost de 76,71 USD, în ușoară scădere, acesta a fost și motivul pentru scaderea sectorului.

Sectorul Technology revine pe trend pozitiv, având o creștere în ultima lună de 5,26%.

Cresteri:

■ Technology, cu o creștere de de +2,82 %

■ Industrials, cu o creștere de +1,57 %

■ Healthcare, cu o creștere de +1,3 %

■ Financial, cu o creștere de +1,18%

■ Basic materials, cu o scadere de +0,47 %

■ Consumer defensive, cu o scadere de +0,04 %

Scăderi:

■ Energy, cu o scadere de -0,41%

■ Real Estate, cu o scadere de -0,64 %

■ Consumer Cyclical, cu o scadere de -1,11 %

■ Communication Services, cu o scadere de -1,55%

■ Utilities, cu o scadere de -2,29%

Calendarul săptămânii în curs

În săptămâna aceasta, mai multe evenimente economice din SUA ar putea avea un impact asupra pieței bursiere:

LUNI / 14 OCTOMBRIE

- Chiar dacă e Columbus Day, piața e deschisă, numai piața bondurilor este in vacanță.

Ora 14,00

- Raportul lunar OPEC – oferă date referitoare piața globală a petrolului, cu tendințe în domeniul cererii și ofertei, care pot avea impact asupra sectorului Energy din piață.

Ora 18,00

- NY Fed 1-year Consumer Inflation Expectations (anterior: 3.0%): Oferă o perspectivă asupra așteptărilor consumatorilor în legătură cu inflația, care poate influența politică Fed și sentimentul pieței.

MIERCURI / 16 OCTOMBRIE

ORA 15,30

- Initial Jobless Claims – raportarea săptămânală, se așteaptă o scădere a cererilor noi de șomaj, de la 258,000 la 245,000.

- US Retail Sales – Acest raport este un indicator economic semnificativ, deoarece reflectă cheltuielile de consum, care impactează o mare parte din activitatea economică a SUA. Datele privind vânzările cu amănuntul pot influența mișcările pieței bursiere, în special pentru întreprinderile din sectoarele orientate către consumatori, cum ar fi Consumer Discretionary.

Indicele are o previziune de creștere cu 0,3%, față de creșterea anterioară de numai 0,1%.

ORA 16,15

- Producție Industrială (Septembrie) – Acest raport urmărește producția totală a fabricilor, minelor și utilităților din SUA. Previziunea este de scadere, la -0.1%, față de raportul anterior ce a prezentat o creștere cu 0,8%.

- NAHB/Wells Fargo Housing Market Index (Octombrie) – va oferi o privire asupra perspectivelor pieței locuințelor din SUA. O scădere bruscă ar putea ridica îngrijorări cu privire la sectorul imobiliar.

VINERI, 18 OCTOMBRIE

ORA 15,30

Housing Starts and Building Permits (Septembrie) – Aceste cifre oferă o perspectivă asupra sănătății pieței locuințelor și a viitoarei activități de construcție. Previziunile sunt de ușoare corecții negative, cu o scadere de la 1,36 milioane la 1,34 milioane de locuințe noi și cu o reducere a permiselor de construire de la 1,48 milioane la 1,44 milioane.

Analiza trendurilor principalilor indici bursieri

Iată cum au stat lucrurile săptămâna trecută pentru 5 dintre indicii globali:

● S&P500, US (simbol US500) a înregistrat o creștere de 1,11% în ultima săptămână;

● DAX, Germania (simbol DE40) a înregistrat o creștere de 1,32% în ultima săptămână;

● Nikkei 225, Japonia (simbol JP225) a înregistrat o creștere de 2,45% în ultima săptămână;

● Nifty, India (NFTY) a înregistrat o creștere de 0,22% în ultima săptămână;

● Shanghai, China (SSEC) a înregistrat o scădere de 3,56% în ultima săptămână.

Indicele american și cel din Germania rămân pe trend crescător.

Indicele japonez a reușit să recupereze parțial scăderea masivă de la începutul lunii august.

Pe piața din CHINA, Indicele Shanghai și-a continuat creșterea până marți, 8 octombrie, când a reușit să treacă de maximul anterior din luna mai 2023. Incepând de miercuri a corectat 50% din toată creșterea. Volatilitatea rămâne ridicată.

Vezi graficele de mai jos:

S&P 500 (US) – grafic daily

DAX (Germania) – grafic daily

Indicele Nikkei 225 – grafic daily

Shanghai Composite (China) – grafic daily

Sursele graficelor investing.com Concluzie în ceea ce privește trendurile principalilor indici:

● patru dintre cei cinci principali indici se află pe un trend primar ascendent (US, Germania, India si Japonia).

● Indicele american a atins noi maxime săptămâna trecută.

Opinii & perspective – ce spun analiștii

● INVESTITORII SE AȘTEAPTĂ CA RATA DOBÂNZII SĂ SCADĂ CU 1,25% PÂNĂ LA FINALUL ANULUI VIITOR.

Analiștii de la Investing.com analizează conferința de presă a lui Jerome Powell, președintele Fed, ulterioară publicării minutei ședinței din Septembrie, când Fed a decis tăierea ratei dobânzii cu 0,5 puncte procentuale. Ei remarcă faptul că Fed este ingrijorată mai degrabă de inflație, care a coborât acum la 2,4% dar pe care ei o țintesc la valoarea de 2%.

De asemenea, proiecțiile celor de Fed diferă de ceea ce așteaptă piața în privința tăierilor de rate ale dobânzii. Investitorii se așteaptă la 5 tăieri consecutive de câte 0,25%, deci de 1,25%, pentru anii 2024 și 2025 luați împreună, dar Fed nu are în vedere decât tăieri de maximum 1%, în total.

“Powell indicated during his press conference that the labor market was in a strong place, and the Fed’s rate decision was intended to keep it there,” Wells Fargo strategists said in a recent note.

https://www.investing.com/news/economy/takeaways-from-the-start-of-a-fed-ratecutting-cycle-3653574

● UNDE CRED INVESTITORII DE PE WALL STREET CĂ SE ÎNDREAPTĂ PIAȚA. Susținut de creșterea euforiei inteligenței artificiale și de economia surprinzător de rezistentă a SUA, S&P 500 a câștigat peste 60% în ultimii doi ani și se apropie de un maxim istoric.

„If you look at what the market’s discounting right now, we’d say front and center, a big chunk of what’s being priced in is a soft landing sentiment,” Citi equity strategist Scott Chronert told Yahoo Finance.

La final, după ce ai fost pus la curent cu informațiile importante din ultima săptămână, am ajuns și la capitolul săptămânal de educație.

Vei primi informații peste nivelul cursurilor clasice, cu analize pe cazuri concrete, de analiză fundamentală și analiză tehnică, ce te vor ajuta să înțelegi mai bine piața.

SECȚIUNEA DE EDUCAȚIE

Analiza Fundamentală.

INDICATORI FINANCIARI PENTRU COMPANIILE DE TIP “VALUE”

În numărul trecut al newsletter-ului nostru am dat o lista de indicatori importanți în analiza financiară și am vorbit despre particularitatile companiilor de tip « growth ».

În acest articol ne vom apleca privirea asupra indicatorilor specifici companiilor de tip “value”.

Atunci cand investitorii aleg acțiuni de tip “growth”, ei au în vedere castiguri de capital viitoare uriașe, datorită potențialului puternic de creștere al acestor acțiuni. Cu toate acestea, acțiunile de tip “growth” pot fi riscante. În cazul în care creșterea așteptată nu se materializează, investitorii ar putea ajunge să înregistreze o pierdere.

Spre deosebire de acțiunile de tip “growth”, acțiunile de tip “value”, sunt de obicei alese de investitori datorită fundamentelor puternice.

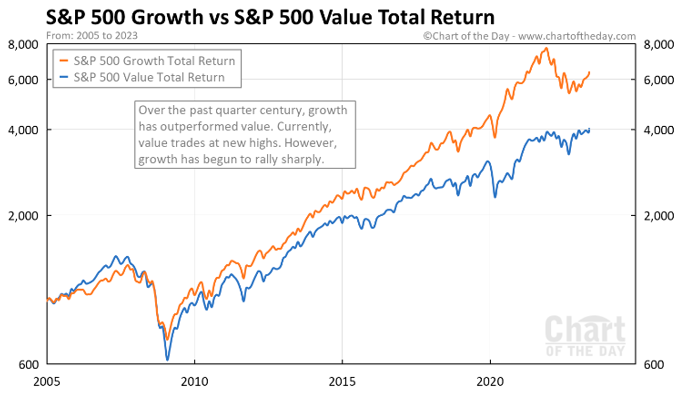

Este important să înțelegi cum se comportă acțiunile de tip « growth » și cum se comporta cele de tip « value ». Ai mai jos un grafic care ilustrează acest comportament în timp :

Sursa graficului: Chart of the Day (S&P 500 Growth vs S&P 500 Value Total Return • Chart of the Day)

Ce trebuie să reții după analiza graficului:

Atunci cand trendul este crescător, companiile de tip “growth” au în general o creștere mai amplă, cresc mai mult decat cele de tip “value”.

Însă, atunci cand trendul este descrescător, companiile de tip “value” scad mai puțin decat cele de tip “growth”. Acest lucru este evident pe grafic în special după anul 2020.

Ne vom uita în continuare la câțiva indicatori importanți și la particularitățile lor pentru companiile de tip “value”:

· Price to earnings per share (P/E sau PER): acțiunile de tip “value”, tind să fie tranzacționate la un raport P/E scăzut. Trebuie totuși sa avem în vedere și sectorul respective industria din care compania face parte.

· Price-to-earnings growth (PEG) : PEG măsoară relatia dintre indicatorul anterior, P/E, si creșterea câștigurilor viitoare. Astfel, PEG oferă o imagine mai completă asupra supraevaluarii sau subevaluării prețului unei acțiuni, deoarece analizează atat câștigurile actuale, cat si rata de creștere așteptată. Investitorii de tip « value » vor căuta întotdeauna acțiuni cu un PEG sub 1.

· Price-to-book (P/B) sau raportul dintre preț si valoarea contabilă: masura dacă o acțiune este supraevaluată sau subevaluată de acesta data prin compararea prețului unei acțiuni cu valoarea contabilă pe acțiune. Un raport P/B de 0,95, de 1 sau de 1,1 înseamnă ca acțiunea respectivă se tranzactioneaza aproape de valoarea ei contabilă.

Pentru un investitor de tip « value », o companie care se tranzacționează pentru un raport P/B de 0,5 este foarte atractivă, deoarece valoarea ei de piață este jumătate din valoarea contabilă a companiei. Acestor investitori le place adesea să caute companii cu o valoare de piață mai mică decat valoarea lor contabilă, în speranța că percepția pieței se dovedește a fi greșită.

· Debt/Equity si LT debt/ Equity : este un indicator care ajuta investitorii să determine modul în care o companie își finanțează activele.

Raportul arată proporția dintre datoria (pe termen lung) și capitalului propriu pe care o companie o folosește pentru a-și finanta activele. În general companiile de tip “value” se finanțează din fluxurile de numerar pe care le creează din activitatea curentă, deci acest raport este scăzut, însă acest lucru depinde și de sectorul de activitate.

· Free cash flow (FCF): este numerarul produs de o companie prin operațiunile sale, minus costul cheltuielilor. Cu alte cuvinte, FCF este numerarul rămas după ce o companie își plătește cheltuielile operaționale si cheltuielile de capital (CAPEX). Un FCF in creștere poate indica o companie care începe să aibă câstiguri din ce în ce mai mari, care-și crește profitabilitatea și implicit își va remunera investorii în viitor prin acordarea de dividende. Aceasta evoluție, și anume creșterea FCF de la o perioadă la alta este o alta trăsatura a companiilor de tip « value ».

· Dividendele: sunt o rezultatul creșterii în timp a indicatorului precedent, FCF. O companie de tip “value” tinde să acorde dividende și să mențină sau să crească procentul acestor dividende pe termen lung.

Indicatorii de mai sus trebuiesc însă analizati împreună cu toate cifrele din situațiile financiare publicate de companie.

În mod special, companiile de tip “value” trebuie să prezinte cifre solide.

Un exemplu în acest sens ar fi să aibă profituri operaționale constante, pentru a genera fluxuri de trezorerie pozitive pe termen lung.

De asemenea, marja operațională să fie pozitivă.

În plus, orice informație este prețioasă : de exemplu, din notele la situațiile financiare aflam daca compania și-a rambursat creditele, dacă este sau a fost implicată în scandaluri, dacă este implicată in procese.

Toate aceste lucruri reprezinta riscuri : risc in ceea ce privește reputația, riscuri privind plata unor penalități și amenzi la care compania este expusă în viitor și implicit riscul de a fi în imposibilitatea de a-și continua activitatea.

Investitiile în acțiunile de tip “value” sunt de obicei o strategie de investiții pe termen lung.

Deoarece investițiile in acest tip de acțiuni iau în considerare anumite aspecte ale unei companii cotate la bursă care tind să se miște lent, investițiile în acțiunile de tip “value” sunt de obicei folosite ca o strategie de cumpărare și păstrare în portofoliu a acestor acțiuni.

Concluzie:

Alegerea acțiunilor de tip “growth” sau “value” depinde de apetitul pentru risc al fiecărui investitor. Pentru a echilibra portofoliul și a nu ne expune, putem alege calea de mijloc: un portofoliu echilibrat care sa contina acțiuni atat de tip “growth” cât și “value”, adică un portofoliu diversificat.

Rezumat final Newsletter 8

De reținut:

Un rezumat al celor mai importante trei lucruri prezentate astăzi în newsletter, pe care ar trebui sa le iei cu tine:

● O NOUĂ RUNDĂ DE RAPORTĂRI FINANCIARE. Băncile deschid ”balul” raportărilor pentru trimestrul 3 din 2024, săptămâna trecută JP Morgan și Wells Fargo au avut cifre foarte bune, impulsionând atât acțiunile proprii cât și piața, în general. Săptămâna aceasta, foarte multe companii majore – financiare mai ales – vor avea raportări. Atenție la acțiunile din sectorul Financial.

● RANDAMENTUL BONDURILOR A CRESCUT ÎN CONTINUARE. Recenta tăiere a ratei dobanzii de către FED, anunțată pe data de 18 septembrie, a fost menită să stimuleze creșterea economică și sa reducă presiunea asupra debitorilor. Cu toate acestea, în mod paradoxal, bondurile au crescut, având un câștig la sfârșitul săptămânii trecute de 4%,

- SĂPTĂMÂNA TRECUTĂ, SURPRIZĂ DIN CHINA

Iată cum au stat lucrurile săptămâna trecută pentru 5 dintre indicii globali:

● S&P500, US (simbol US500) a înregistrat o creștere de 1,11% în ultima săptămână;

● DAX, Germania (simbol DE40) a înregistrat o creștere de 1,32% în ultima săptămână;

● Nikkei 225, Japonia (simbol JP225) a înregistrat o creștere de 2,45% în ultima săptămână;

● Nifty, India (NFTY) a înregistrat o creștere de 0,22% în ultima săptămână;

● Shanghai, China (SSEC) a înregistrat o scădere de 3,56% în ultima săptămână.

Indicele Shanghai, și-a continuat creșterea până marți, 8 octombrie, când a reușit să treacă de maximul anterior din luna mai 2023. Au urmat apoi 3 zile de scădere, indicele Shanghai închizând sub nivelul săptămânii anterioare.

China anunță un pachet de ajutor pentru economie de 325 de miliarde USD.

O săptămână profitabilă!

Următoarea ediție – 21 Octombrie