Bine ai venit la editia saptamanala a newsletter-ului nostru despre pietele internationale.

Structurat pe 3 categorii de informatii, pentru a avea o lectură mai facila si pentru a putea urmari mai cursiv datele prezentate, după cum urmeaza :

Informatii de lucru – MARKET PERFORMANCE

Informatii utile – ADDITIONAL RESOURCES

Informatii educative – EDUCATION GUIDE

Acest newsletter are scop pur informativ si educativ si nu contine recomandari de investitii.

SECTIUNEA: MARKET PERFORMANCE

Rezumatul saptamanii precedente:

09-13 Septembrie 2024

● PRETUL OBLIGATIUNILOR IN CRESTERE. Randamentul obligațiunilor de trezorerie SUA pe 2 ani se afla la cel mai scazut nivel din septembrie 2022, deoarece sansele au continuat sa se schimbe în favoarea unei reduceri a ratei dobanzii cu 50 de puncte de baza de catre Rezerva Federala in aceasta saptamana.(Citeste tot articolul aici Short-term Treasury yields hit lowest in more than 2 years as Fed rate cut looms – MarketWatch)

- IN ASTEPTAREA ANUNTULUI FED. Articolul vorbeste despre implicatiile economice ale unei asteptate taieri de dabanda de catre Rezerva Federala SUA. Cu alte cuvinte la ce ne putem astepta de la economie si implicit de la piata dupa acest anunt. (Citește articolul aici Why Fed rate cuts matter to world markets | Reuters).

- GREVA LA BOEING. ActiunileBoeing au scăzut cu 3,7% vineri, dupa ce cel mai mare sindicat al Boeing, care reprezintă 33.000 de lucratori, a votat joi impotriva unui nou contract pe patru ani si in favoarea unei greve. Greva a alimentat ingrijorarile cu privire la capacitatea companiei de a-si plati datoriile. (Citeste tot articolul aici Boeing Stock Edges Up. Here’s How the Strike Could Impact the Jet Maker. – MarketWatch)

● CUM AU ARATAT RAPORTARILE SAPTAMANII CE S-A INCHEIAT PENTRU PRINCIPALELE COMPANII (in ordinea capitalizarii):

Vezi toate raportarile saptamanii trecute aici:

https://www.nasdaq.com/market-activity/earnings

Analiza evolutiei principalilor indici

Toți cei trei indici americani au crescut saptamana trecuta, 9 – 13 septembrie:

- S&P 500 (simbol US500/SPX) cu 4,02%

- Dow Jones Industrial Average (simbol DJI) cu 2,14%

- Nasdaq Composite (simbol IXIC) cu 5,95%

INDICELE S&P500 testeaza din nou maximul de la sfarsitul lunii august, din jurul valorii de 5.650 de puncte.

Indicatorii momentum MACD si RSI sunt ambii in zona neutra.

MACD a revenit de la nivelul zero, iar RSI a rezistat peste 40, dar este inca sub nivelul de 60. E nevoie de un nou maxim, insotit de confirmarea indicatorilor momentum, ca sa putem spune ca trendul pozitiv a fost reluat.

INDICELE Dow Jones a revenit si el aproape de maximul lunii anterioare. Indicatorul RSI (Daily) se afla inca in zona neutra in jurul valorii de 60.

INDICELE Nasdaq Composite, desi a inregistrat cea mai mare crestere saptamana trecuta, este inca departe de maximul atins in luna iulie. RSI (Daily) a intampinat rezistenta la nivelul de 60 si acum testeaza din nou aceasta valoare.

(vezi si sectiunea Analiza trendurilor principalilor indici globali)

VIX – Chicago Board Options Exchange’s CBOE Volatility Index Masoara asteptarile investitorilor privind volatilitatea pietei bursiere în urmatoarele 30 de zile. Este calculat de CBOE (Chicago Board Options Exchange) si este bazat pe preturile optunilor pe indicele S&P 500.

Evolutia VIX pentru saptamana trecuta, 09-13 Septembrie.

Se poate observa ca indicele a coborat sub valoarea de 20 de puncte, atingand vineri, la ora 15.00 (East Coast) valoarea de 16.56, ceea ce indica o volatilitate in scadere.

Fiind supranumit si “indicele fricii” – se poate intelege acum ca piata da semne de stabilitate si de incredere.

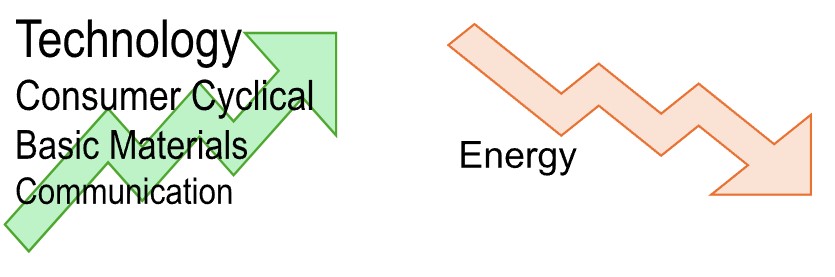

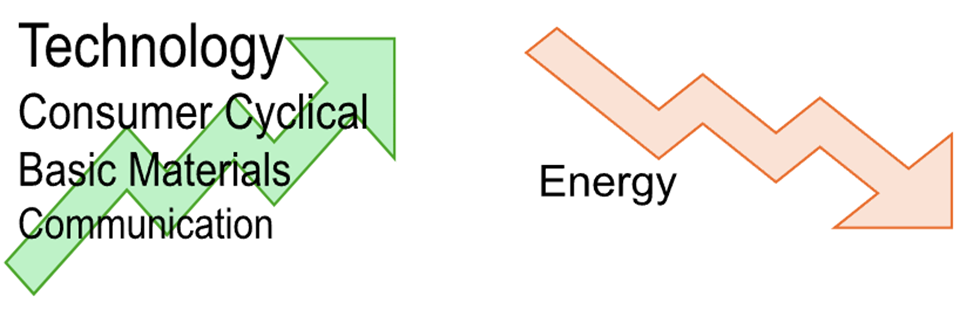

Evolutii pe sectoare si industrii / 09-13 Septembrie

O saptamana cu toate sectoarele pe verde, cu excepția Energy, culminand cu sectorul Technology, care a avut o crestere de +7,18 %. Sectoarele care au avut cele mai mari scaderi, au acum cele mai mari cresteri, recuperand in mare parte din ceea ce au pierdut, anticipand taierea ratei dobanzii.

■ Technology, cu o crestere de +7,18 %

■ Consumer Cyclical, cu o crestere de +5,26%

■ Basic Materials, cu o crestere de +4,57 %

■ Communication Services, cu o crestere de de +4,02 %

■ Industrials, cu o crestere de +3,84 %

■ Utilities, cu o crestere de +3,81 %

■ Real Estate, cu o crestere de +3,52 %

■ Healthcare, cu o crestere de +1,8 %

■ Consumer Defensive, cu o crestere de +1,46 %

■ Financial, cu o crestere de +1,02 %

■ Energy, cu o scadere de -0,07 %

Infograficul saptamanii anterioare:

Calendarul saptamanii în curs / 16-20 Septembrie

IMPORTANT: ANUNTUL FED PRIVIND RATA DOBANZII (MIERCURI, ORA 21,00)

LUNI, 16 SEPTEMBRIE

- ORA 15,30

US Retail Sales. Vanzarile cu amanuntul din SUA sunt un indicator economic important care reflecta cheltuielile consumatorilor si starea generala a economiei. Aceste date sunt publicate lunar de catre Biroul de Recensamant al Statelor Unite si ofera o imagine de ansamblu asupra performantei sectorului de retail.Previziunea este de scadere a acestui indicator cu -0,3% pentru luna August, conditiile in care raportarea anterioara, pentru luna Iulie, a fost de + 0.1%

MARTI, 17 SEPTEMBRIE

- ORA 16.15

Productia industriala in SUA masoara productia fabricilor, minelor si utilitatilor, fiind un indicator esential pentru sanatatea sectorului manufacturier si, implicit, pentru economia generala. Datele sunt publicate lunar de Rezerva Federala. Previziunea este de +0,1% pentru luna August, indicatorul anterior, pentru luna Iulie a fost de -0,6%.

….………………

Intalnirea Comitetului Federal pentru Operațiuni de Piata Deschisa (FOMC), de doua zile.

A sasea intalnire de anul acesta.

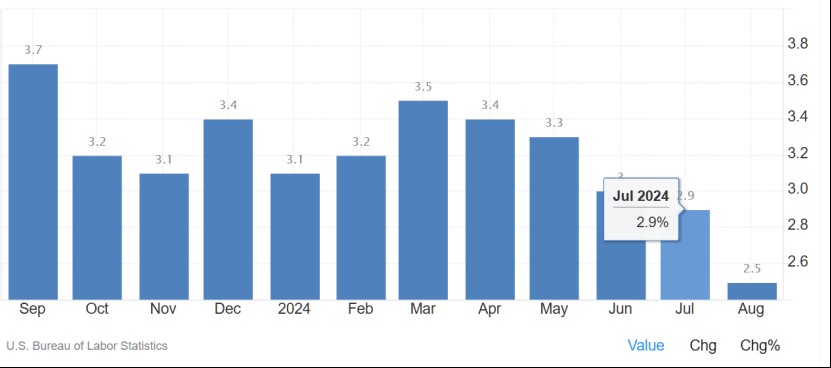

Rezerva Federala a SUA (Fed) nu a modificat rata dobanzii de politica monetara din iulie 2023, cand a stabilit-o la 5,25%-5,50%. Aceasta a fost ultima majorare, parte a unei serii de cresteri agresive începute in 2022, menite sa combată inflatia ridicata.

După această crestere, Fed a mentinut rata dobanzii la acelasi nivel.

Asteptarile pietei indica o posibila reducere a ratei dobanzii, dupa o perioada lunga in care Fed-ul a menținut dobanda de politica monetara la un nivel ridicat (5,25%-5,50%). Aceasta decizie va depinde in mare masura de datele economice recente, in special cele legate de inflatie si ocuparea fortei de muncă.

Exista semnale ca Fed ar putea începe o serie de reduceri treptate ale dobanzilor pana la sfarșitul anului, in incercarea de a preveni o recesiune.

Anuntul va fi facut a doua zi, miercuri.

Mai jos, graficul cu rata inflatiei, YtoY, unde se observa o scadere la 2,5% in August, a sasea luna de scadere consecutiva.

MIERCURI, 18 SEPTEMBRIE

- ORA 15,30

Building Permits – pentru luna August, sunt asteptari pentru o cifra de 1,4 milioane de autorizatii, acelasi numar ca si raportarea de pe luna Iulie, deci stagnare in acest domeniu.

- ORA 21,00

Intalnirea Comitetului Federal pentru Operațiuni de Piata Deschisa (FOMC).

Anuntul privitor la decizia referitoare la rata dobanzii.

- ORA 21,30

Conferinta de presa a presedintelui FED, Jerome H. Powell.

JOI, 19 SEPTEMBRIE

- ORA 15,30

Initial jobless claim, pentru data de 14 septembrie – 230,000 de noi cereri de somaj, cifra neschimbata de la raportarea anterioara, situatie stationara.

- Ora 17,00

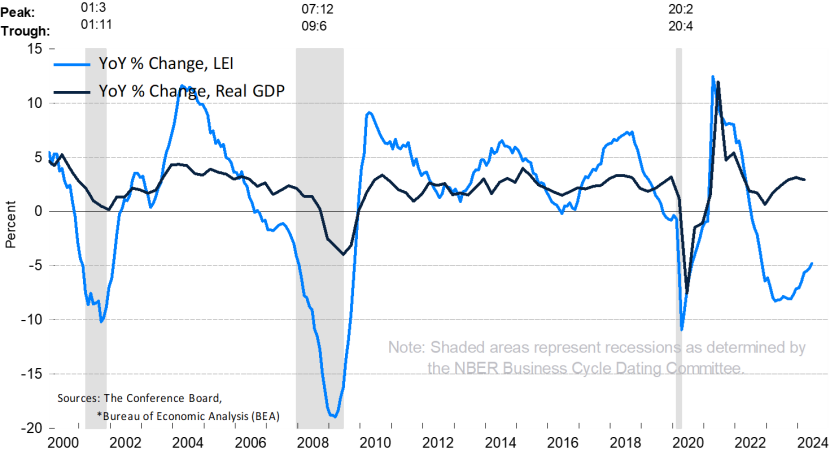

US Leading Economic Indicators (LEI). Ultima raportare a fost in 19 August, pentru luna Iulie. Previziunea a fost de scadere, de -0,4%, dar raportarea a fost ceva mai agresiva, de -0,6%.

Acum se asteapta tot o scadere de -0,4% a acestui complex de indicatori.

Indicatorii economici principali din SUA (Leading Economic Indicators, LEI) sunt un set de date economice urmărite indeaproape de analisti pentru a anticipa posibile schimbări in activitatea economică. Acest set este compilat de către Conference Board si include zece componente majore.

Acesti indicatori sunt folositi pentru a previziona activitatea economicape termen scurt, de obicei pe o perioadade 6-9 luni. O scădere prelungitaa acestor indicatori poate sugera o recesiune iminentă, in timp ce o crestere sustinutaindicaexpansiune economică.

In 2024, indicatorii economici principali au arătat semne mixte, cu ingrijorări legate de incetinirea cererii globale si de impactul politicilor monetare restrictive. O scădere persistentaa acestor indicatori ar putea sugera riscuri pentru o recesiune in următoarele luni

Mai -0,2%

Iunie – 0,4%

Iulie -0,6 %

De la inceputul anului, contractia LEI a fost de -2,6 procente.

“ LEI continua sa scada de la o luna la alta, insa rata anuala de crestere de sase luni nu mai semnaleaza recesiune”, a declarat Justyna Zabinska-La Monica, Senior Manager, din Conference Board.

“In iulie, slabiciunea a fost larg raspândita in randul componentelor nefinanciare. O deteriorare accentuata a comenzilor noi, asteptarile in mod constant slabe ale consumatorilor, numarul autorizatiilor de constructie in scadere si orele lucrate in productie au condus la deteriorarea indicatorului. Aceste date continua sa sugereze dificultati in cresterea economica.”

Conference Board se asteapta ca cresterea PIB-ului real al SUA sa incetineasca in urmatoarele trimestre, pe masura ce consumatorii si intreprinderile continua sa reduca cheltuielile si investitiile.

PIB-ul real al SUA este de asteptat sa creasca intr-un ritm de 0,6 la suta anualizat in T3 2024 si 1 la suta anualizat in T4.

Un grafic comparativ LEI/Real GDP. Zonele gri – perioadele de recesiune.

Scaderea de numai -2,6 % de la inceputul anului nu anunta recesiune, daca ne uitam la grafic si observam ca perioadele de recesiune au scaderi de -10%, -12% sau de aproape -20%.

Analiza trendurilor principalilor indici bursieri

Indicii globali au avut evolutii mixte saptamana trecuta:

● S&P500, US (simbol US500) a inregistrat o crestere de 4,02% in ultima saptamana;

● DAX, Germania (simbol DE40) a inregistrat o crestere de 2,17% in ultima saptamana;

● Nikkei 225, Japonia (simbol JP225) a inregistrat o crestere de 0,52% in ultima saptamana;

● Shanghai, China (SSEC) a inregistrat o scadere de 2,23% in ultima saptamana.

Indicele american si cel german au recuperat scaderea de saptamana trecuta testand noi maxime, in timp ce indicele japonez nu a mai reusit sa recupereze decat partial scaderea masiva de la inceputul lunii august.

Indicele din Shanghai din China continua trendul primar descendent fara sa dea vreun semn de revenire.

Vezi graficele de mai jos:

S&P 500 (SUA) – grafic daily / Sursa investing.com

DAX (Germania) – grafic daily / Sursa investing.com

Indicele Nikkei 225 – grafic daily / Sursa investing.com

Shanghai Composite (China) – grafic daily / Sursa investing.com

Concluzie in ceea ce priveste trendurile principalilor indici:

● trei dintre cei patru principali indici se afla pe un trend primar ascendent (US, Germania si Japonia).

Doi dintre acesti indici (cel american si cel german) au reusit sa recupereze scaderea din prima saptamana din septembrie, testand noi maxime;

● singurul indice din cei patru, Shanghai (China), care se afla deja pe un trend descrescator a atins noi minime la sfarsitul saptamanii trecute.

Acest lucru ne duce cu gandul la faptul ca trebuie sa pastram un grad de prudenta si pe celalalte piete, intrucat ele sunt intr-o oarecare masura interconectate si “imprumuta” din tredurile celorlalte.

Opinii si perspective – ce mai spun analistii

● Ed Yardeni, de la Investing.com, ne spune ca la inceputul anului investitorii se asteptau sa vada minim 6 taieri de dabanda de la FED anul acesta, dar se pare ca vor fi maxim 3 pana la sfarsitul anului.

”The market’s odds of a 25bps cut on September 18, when the latest FOMC Statement will be released, are now at 70%.

The odds that the cut might be 50bps are 30% currently. That’s according to the CME Group’s FedWatch.

Five of the last six rate cutting cycles began with 50bps rate cuts. ”

● Mark Hulbert, de la Market Watch, crede ca e bine sa va diversificati investitiile si cu plasamente pe alte actiuni decat cele din US. Iata de ce:

”Evidence continues to build that international stocks are better bets for future performance than U.S. stocks.

Of course, predictions of a resurgence of international stocks have been made for many years now, and but for brief instances, those predictions have been wrong.

Non-U.S. stocks have lagged U.S. equities so far this year as well as over each of the past one-, three-, five-, 10- and 15-year periods.”

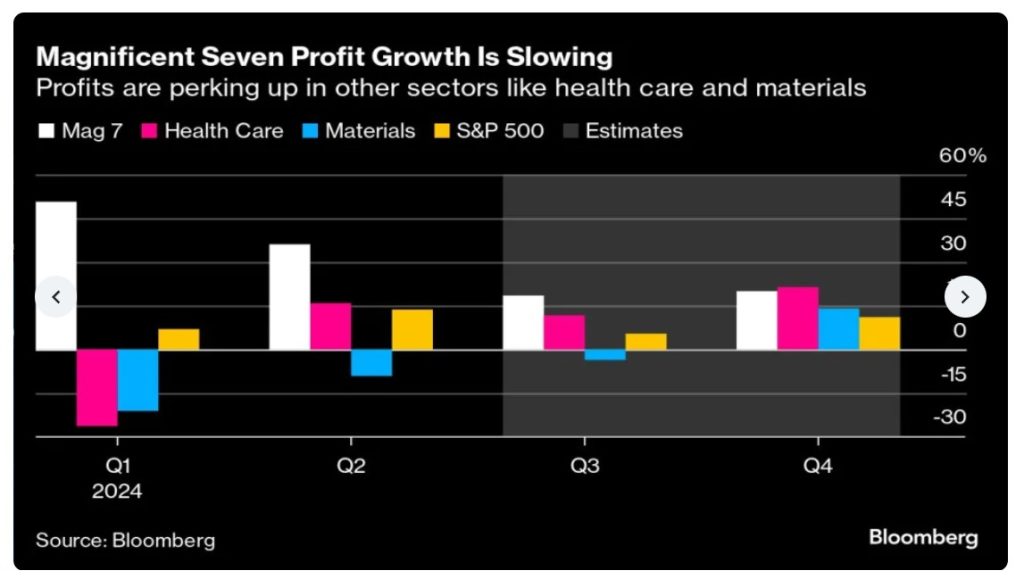

● Jeran Wittenstein de la Yahoo Finance observa ca S&P500 a performat destul de ok, dar de data asta nu datorita celor 7 magnifici, ci in pofida lor, ajutat de alte domenii, printre care s-a remarcat domeniul Sanatatii si cel al Materialelor (vezi si graficul de mai jos):

”The stock market has recovered most of the losses suffered in its summer selloff. While the S&P 500 Index has bounced back before, this time is unique because it isn’t being led by Big Tech — instead it’s everyone else’s turn.”

Iata si textul complet:

https://finance.yahoo.com/news/p-500-surviving-big-tech-130007070.html

Rezumat final al Newsletter Saptamanal Nr.4.

De retinut:

Un rezumat al celor mai importante trei lucruri prezentate astazi în newsletter, pe care ar trebui sa le iei cu tine:

● PRETUL OBLIGATIUNILOR, IN CRESTERE. Randamentul obligațiunilor de trezorerie SUA pe 2 ani se afla la cel mai scazut nivel din septembrie 2022, deoarece sansele au continuat sa se schimbe în favoarea unei reduceri a ratei dobanzii cu 50 de puncte de baza de catre Rezerva Federala in aceasta saptamana.

● CALENDAR DE URMARIT. Miercuri, FED va anunța cu cat va scadea rata dobanzii in sesiunea FOMC din aceasta lună. Pana la sfarsitul anului vor mai exista inca doua sedinte, cea de miercuri fiind sedinta a sasea a anului 2024.

● TOATE SECTOARELE AU FOST PE CRESTERE, CU EXCEPTIA ENERGIEI. In acest fel, multe sectoare au recuperat preturile rezultate din scaderile majore recente.

Cateva recomandari de lectura:

1. Charlie Munger

- Lucrare recomandată: Poor Charlie’s Almanack

- Teme abordate: Importanța psihologiei comportamentale în investiții, efectele gândirii critice și multidisciplinare.

- Citat: „The big money is not in the buying and selling, but in the waiting.”

2. Jesse Livermore

- Lucrare recomandată: Reminiscences of a Stock Operator (autor: Edwin Lefèvre, bazat pe viața lui Livermore)

- Teme abordate: Psihologia pieței, lecții din greșeli, disciplina în trading.

- Citat: „The game of speculation is the most uniformly fascinating game in the world. But it is not a game for the stupid, the mentally lazy, the man of inferior emotional balance, or the get-rich-quick adventurer. They will die poor.”

………………………………………………………………………………………..

La final, dupa ce ati fost updatati cu informatiile importante din ultima saptamana, va oferim capitolul saptamanal de educatie.

Vor fi Newslettere cu educatie privind analiza fundamentala si saptamani cu educatie privind analiza tehnica, cu informatii peste nivelul cursurilor clasice, cu analize pe cazuri concrete, ce va vor ajuta sa intelegeti mai bine piata.

SECTIUNEA DE EDUCATIE

Analiza Fundamentala.

Tema saptamanii: Selectia actiunilor pe baza indicatorului EPS

Acest articol face parte dintr-o serie de 3 articole in care ne propunem sa aratam, folosind exemple practice, cum se calculeaza EPS si prezentarea acestui indicator in situatiile financiare, selectia actiunilor pe baza EPS si legatura dintre pretul actiunii si EPS.

Am vazut in articolul precedent cum se calculeaza EPS si cum putem verifica acuratetea acestui indicator.

Vom vedea in continuare cum putem face o selectie doar pe baza acestui indicator si ce concluzii putem trage. In practica desigur sunt mult mai multi indicatori de luat in calcul dar noi ne vom opri doar la EPS.

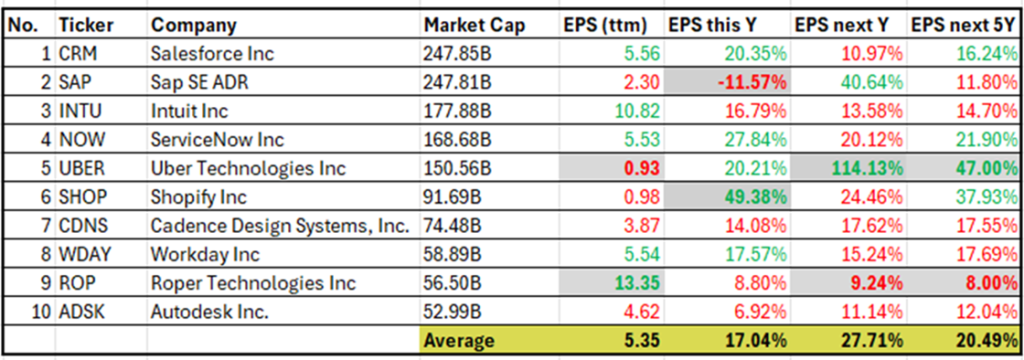

Si pentru ca am folosit exemplul Uber, vom selecta actiunile din sectorul Tehnologie, industria Software – Application. Acesta selectie se poate face folosind Finviz de exemplu.

Mai jos este rezultatul obtinut, respectiv sunt primele 10 companii din sector, cu capitalizare peste 50 de miliarde USD si indicatorii EPS, respectiv :

- EPS pentru ultimile 12 luni (EPS ttm)

- EPS estimat pentru anul financiar in curs – care poate coincide sau nu cu anul calendaristic 2024 in USA (EPS this year)

- EPS estimat pentru anul financiar urmator – care poate coincide sau nu cu anul calendaristic 2025 in USA (EPS next Y)

- EPS estimat pentru urmatorii 5 ani (EPS next 5Y)

Pentru a departaja companiile, am calculat o medie (Average – banda galbena din josul tabelului) si am marcat cu rosu valorile care se incadreaza sub medie si cu verde pe cele care se situeaza peste medie. Cu gri sunt marcate valorile maxime si respectiv minimele.

Ce putem observa:

i. Uber Technologies Inc. (UBER) are cel mai mic EPS pentru ultimile 12 luni (acesta este EPS publicat la 31 decembrie 2023 in situatiile financiare consolidate) in timp ce Roper Technologies Inc. (ROP) are cel mai mare EPS pentru ultimile 12 luni;

ii. Pentru 2024, SAP preconizeaza o scadere a EPS, singura companie din cele 10 care preconizeaza cu procent negativ, deci o scadere a profitului. Compania cu cea mai mare crestere este Shopify Inc, (SHOP) cu 49,38%;

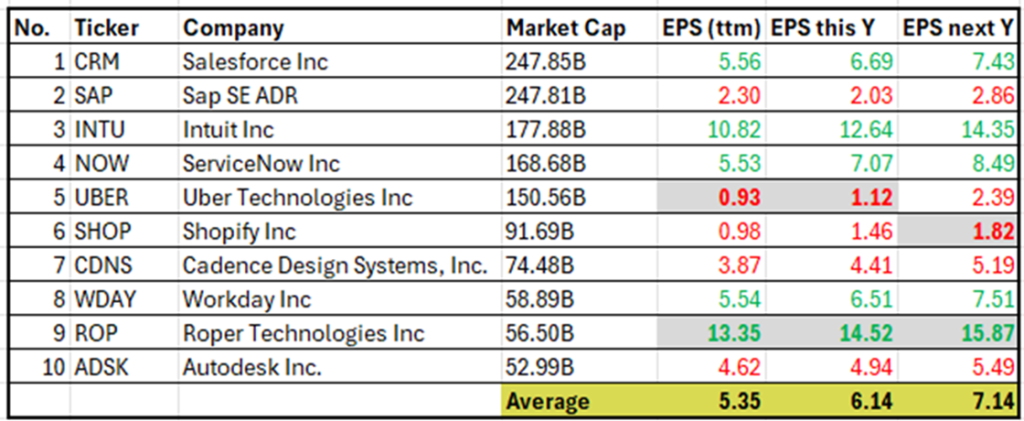

iii. Pentru anul urmator cat si pentru urmatorii 5 ani, compania cu cea mai mare crestere este UBER, iar compania cu cele mai mici cresteri este ROP. Daca ne uitam la estimarea pentru UBER putem trage concluzia ca aceasta isi va dubla profitul anul viitor. Daca ar fi sa concluzionam, doar pe baza acestor date, am spune ca Uber Technologies Inc. ar fi o companie cu un potential imens de crestere, insa din perspectiva EPS, haideti sa vedem care sunt valorile nete pentru EPS estimat (in USD si nu in procente):

Dupa cum se poate observa mai sus, desi cresterea EPS al companiei UBER este de 114% pentru anul urmator, totusi EPS estimat ramane sub media celor 10 companii. ROP este compania cu cele mai mari valori estimate pentru EPS pentru anul in curs si anul urmator.

Judecand doar dupa acest indicator, ROP ramane cea mai profitabila companie dintre cele 10.

Pe de alta parte, trebuie sa avem in vedere si faptul ca aceste cresteri estimate de 114% si 47% pentru UBER care se traduc in cresteri similare de profit (avand in vedere ca numarul de actiuni nu fluctueaza foarte mult de un an financiar la altul) poate fi privit ca un lucru foarte pozitiv de carte investitori si poate avea, in consecinta, un impact pozitiv asupra pretului actiunilor UBER.

Concluzie: Este foarte important sa analizam indicatorii financiari relevanti atunci cand decidem in privinta tranzactionarii actiunilor, iar EPS este unul dintre ei. Acest indicator ne arata daca o companie este profitabila si daca ramane profitabila si in viitor (EPS estimat ne indica acest lucru). Insa decizia de tranzactionare trebuie sa vina dupa o analiza detaliata a mai multor indicatori.

Urmareste saptamana viitoare partea a treia si ultima din ciclul de 3 expuneri despre EPS.

…….

O saptamană profitabila! Urmatoarea editie, saptamana viitoare