23-27 Septembrie

Bine ai venit la editia saptamanala a newsletter-ului nostru despre pietele internationale.

Structurat pe 3 categorii de informatii, pentru o lectura mai facila si urmarirea cursiva:

- Informatii de lucru – MARKET PERFORMANCE

- Informatii utile – ADDITIONAL RESOURCES

- Informatii educative – EDUCATION GUIDE

Acest newsletter are scop pur informativ si educativ, prin urmare nu contine recomandari de investitii.

SECTIUNEA: MARKET PERFORMANCE

Rezumatul saptamanii precedente:

16-20 Septembrie 2024

● FED TAIE RATA DOBANZII CU 0.5%. Rezerva Federala SUA a anuntat miercuri, 18 septembrie, o taiere a ratei dobanzii cu 0.5% pe fondul cresterii activitatii economice intr-un ritm solid. Este prima reducere a ratei dobanzii de dupa Covid. Cu toate acestea, perspectivele economice raman incerte.(Citeste raportul aici Federal Reserve Board – Federal Reserve issues FOMC statement).

- US SALES REPORT. Biroul de Recensamant al Statelor Unite a publicat luni raportul vanzarilor cu amănuntul care au crescut cu 0,1% in august. Previziunile erau ca vanzarile cu amanuntul, care sunt în mare parte bunuri și nu sunt ajustate la inflatie, sa scada cu -0,3%, după o creștere de +1,0% raportată anterior în iulie. Acest lucru a trimis un semnal pozitiv in piata. (Citeste aici US economy on solid ground as retail sales surprise on the upside | Reuters).

- PRODUCTIA INDUSTRIALA IN SUA A CRESCUT. Rezerva Federala a SUA a anuntat marti, 17 septembrie, o crestere pentru Productia industriala in SUA de +0,8%, dupa ce in luna iulie scazuse cu -0,9%. Previziunea era de +0,1% pentru luna August. Productia industriala masoara productia fabricilor, minelor si utilitatilor, fiind un indicator esential pentru sanatatea sectorului manufacturier si, implicit, pentru economia generala. (Citeste articolul aici Industrial production rose 0.8% in August | ABA Banking Journal).

- J&J OBLIGAT LA PLATA A 10 MILIARDE DE DOLARI. J&J se confruntă cu procese din partea a peste 62.000 de reclamanti care au susținut ca pudra sa pentru bebelusi si alte produse de talc au fost contaminate cu azbest și au cauzat cancer ovarian și alte tipuri de cancer. (Citeste articolul aici J&J unit files for bankruptcy to advance $10 billion talc settlement | Reuters)

Raportari importante pentru aceasta saptamana:

- Miercuri, 25 Septembrie:

Micron Technology Inc. (MU), cu un EPS previzionat de 0,97 USD.

- Joi, 26 Septembrie:

Costco Wholesale Corp. (COST), cu un EPS asteptat de 5,04 USD.

Vezi toate raportarile saptamanii aici:

https://www.nasdaq.com/market-activity/earnings

Analiza evolutiei principalilor indici

Toti cei trei indici americani au continuat sa creasca saptamana trecuta:

- S&P 500 (simbol US500/SPX) cu 1,36%

- Dow Jones Industrial Average (simbol DJI) cu 1,62%

- Nasdaq Composite (simbol IXIC) cu 1,49%

INDICELE S&P500 a atins un nou maxim, joi 19 septembrie, la 5.713 puncte.

Totusi, indicatorul RSI ramane sub nivelul de 70 si creeaza divergenta negativa in raport cu evolutia indicelui. In situatii de genul acesta este recomandat sa ramanem precauti pentru ca o revenire pe trend descendent, cel putin pe termen scurt, poate aparea oricand din acest moment.

Sursa graficelor: investing.com

INDICELE Dow Jones a atins si el noi maxime saptamana trecuta, dar indicatorul RSI (Daily), la fel ca in cazul S&P500, ramane sub nivelul de 70 si creeaza divergenta negativa.

INDICELE Nasdaq Composite, desi a continuat sa creasca saptamana trecuta, este inca departe de maximul atins in luna iulie. RSI (Daily) a intampinat rezistenta la nivelul de 60 si acum testeaza din nou aceasta valoare.

(vezi si sectiunea Analiza trendurilor principalilor indici globali)

VIX – Chicago Board Options Exchange’s CBOE Volatility Index

Evolutia VIX pentru saptamana trecuta, 16-20 Septembrie.

Indicele a coborat vineri la valoarea de 16.15, ceea ce indica o volatilitate in scadere.

VIX este supranumit supranumit si “indicele fricii” – acum piata da semne de stabilitate si de incredere.

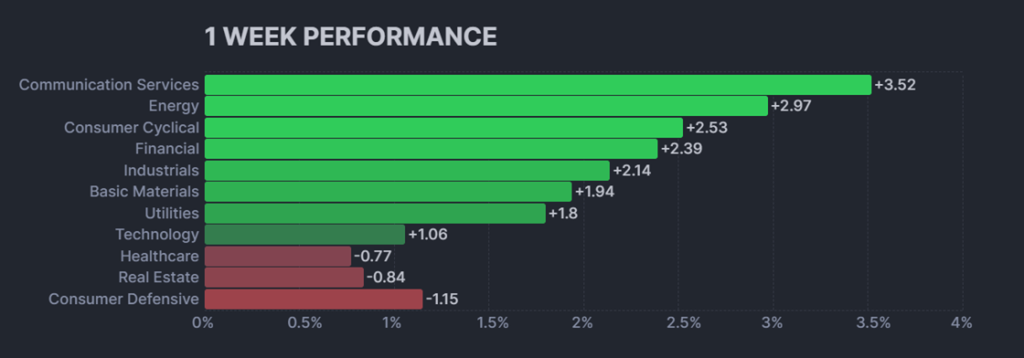

Evolutii pe sectoare si industrii saptamana trecuta / 16-20 Septembrie

O saptamana cu 8 sectoare pe verde, si 3 pe scadere.

Sectorul Technology si-a domolit cresterea de saptamana trecuta, in care a avut o crestere evolutie pozitiva de +7,18 %, acum creste numai cu 1,06%.

Vedeta a fost Communication Services, cu +3,52, dar care si saptamana trecuta a avut o evolutie buna, cu o crestere de 4,02%.

Energy a fost singurul sector in scadere saptamana trecuta, acum are o evolutie pozitiva, crescand cu +2,97%.

Piata pare acum mai optimista, dupa anuntul FED de taiere cu 0,5% a ratei dobanzii.

■ Communication Services, cu o crestere de de +3,52 %

■ Energy, cu o scadere de +2,97 %

■ Consumer Cyclical, cu o crestere de +2,53%

■ Financial, cu o crestere de +2,39 %

■ Industrials, cu o crestere de +2,14 %

■ Basic Materials, cu o crestere de +1,94%

■ Utilities, cu o crestere de +1,8 %

■ Technology, cu o crestere de +1,06 %

■ Healthcare, cu o scadere de -0,77 %

■ Real Estate, cu o scadere de -0,84 %

■ Consumer Defensive, cu o scadere de -1,15 %

Calendarul saptamanii în curs / 23-27 Septembrie

IMPORTANT, VINERI VA FI RAPORTAT PCE INDEX, IMPORTANT PENTRU FED

LUNI, 23 SEPTEMBRIE

- ORA 16,45

S&P flash US Services PMI: PMI „flash” este o estimare preliminara, lansata de obicei cu o saptamana sau doua inainte de cifrele finale PMI, si se bazeaza pe aproximativ 85-90% din totalul raspunsurilor la sondajul printre managerii din sfera serviciilor. Sectorul serviciilor reprezintă o parte semnificativă a economiei SUA (aproximativ 70-80% din PIB). Pentru luna Septembrie avem un estimat de 55,4, după ce raportarea anterioară a fost de 55,7. Va reamintim ca, la PMI, raportarile cu indici peste 50 sunt pozitive.

S&P flash US manufacturing PMI: Se estimează o crestere la 48,4 de la un raportat anterior de 47,9.

MARTI, 24 SEPTEMBRIE

- ORA 17,00

Consumer confidence. Se asteapta o scadere pe Septembrie la 102,8, de la 103,3.

MIERCURI, 25 SEPTEMBRIE

- ORA 17,00

New homes sales. Pe luna August – se asteapta o scadere de la 739,000 din luna anterioara la 700,000.

JOI, 26 SEPTEMBRIE

- ORA 15,30

Initial jobless claim. Cererea de joburi noi, se prevede o crestere la 223,000 de la raportarea anterioara de 219,000.

Durable-good orders. Comenzile de bunuri durabile se refera la comenzile de cumparare plasate la producatori pentru bunuri care sunt destinate să dureze cel putin trei ani – autoturisme, masini industriale, electronice etc.

Ordinele în crestere sugerează increderea in afaceri si cererea consumatorilor, in timp ce scaderea comenzilor poate semnala incetinirea economica sau incertitudinea.

Cifra previzionata pe August este de -3% fata de +9,8% cat a fost pe luna anterioara.

GDP (second estimate) – PIB-ul SUA pentru Q2, o usoara revizuire de la 3% la 2,9%, fata de prima estimare. Urmeaza raportarea finala pentru Q2 (third estimate).

VINERI, 27 SEPTEMBRIE

ORA 15,30

Personal income – o previziune in crestere cu 0,4% fata de raportarea perioadei anterioare de 0,3%.

Personal spending – in scadere, cu o previziune la 0,3% fata de 0,5% in perioada anterioara.

PCE Index – Personal Consumption Expenditures Price Index este un indicator ce masoara cresterea preturilor la bunurile si serviciile folosite in gospodarii – este in indicator important pentru Fed de a masura inflatia.

Pentru August, fata de Iulie, acest indicator are prevazuta o crestere de numai 0,1% fata de cresterea anterioara, de 0,2% in Iulie fata de Iunie.

PCE (Year to Year) – prevede o scadere la 2,2% August 2023 fata de August 2024 fata de 2,4% in raportarea Iulie 2023 fata de Iulie 2024.

ORA 17,00

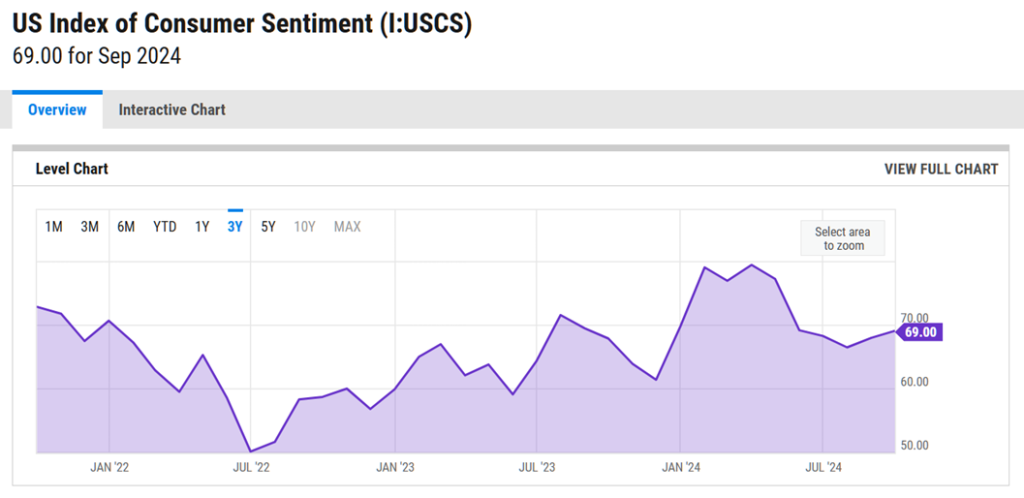

Consumer sentiment (final) – Sentimentul consumatorului se refera la atitudinea generala și increderea pe care gospodariile sau persoanele fizice o au in legatura cu starea economiei și situatia lor financiara personala.

Acest indicator este acum de 69,0 dar se astepta o raportare in usoara crestere, la 69,2. Este o crestere fata de luna anterioara, cand era 67.90 si un avans fata de 67.80, cat are anul trecut, in aceeasi luna.

Analiza trendurilor principalilor indici bursieri

Toti cei 4 indici globali au inregistrat cresteri saptamana trecuta:

● S&P500, US (simbol US500) a inregistrat o crestere de 1,36% in ultima saptamana;

● DAX, Germania (simbol DE40) a inregistrat o crestere de 0,11% in ultima saptamana;

● Nikkei 225, Japonia (simbol JP225) a inregistrat o crestere de 2,86% in ultima saptamana;

● Shanghai, China (SSEC) a inregistrat o crestere de 1,20% in ultima saptamana.

Indicele american si cel german au atins noi maxime ale perioadei, in timp ce indicele japonez nu a mai reusit sa recupereze decat partial scaderea masiva de la inceputul lunii august.

Indicele din Shanghai din China, desi a inregistrat o usoara crestere saptamana trecuta, ramane pe trend primar descendent.

Vezi graficele de mai jos:

S&P 500 (SUA) – grafic daily / DAX (Germania) – grafic daily – Sursa investing.com

Indicele Nikkei 225 – grafic daily / Shanghai Composite (China) – grafic daily – Sursa: investing.com

Concluzie in ceea ce priveste trendurile principalilor indici:

● trei dintre cei patru principali indici se afla pe un trend primar ascendent (US, Germania si Japonia).

Doi dintre acesti indici (cel american si cel german) au atins noi maxime saptamana trecuta;

● singurul indice din cei patru, Shanghai (China), care se afla deja pe un trend descrescator a inregistrat o usoara revenire dar pe termen mediu nu schimba trendul.

Opinii si perspective – ce mai spun analistii

● INVESTITORII STAU CU GARDA SUS.

Analistii de la Market Watch spun ca piata pare multumita cu taierea de 0,5 puncte procentuale operata saptamana trecuta de FED, dar investitorii stau inca cu garda sus:

”The Federal Reserve finally gave stock-market investors what they wanted this week by cutting interest rates for the first time since March 2020, making a soft landing for the economy more likely now inflation has fallen. ”

● AN EXCEPTIONAL PENTRU BANCI?

Yahoo Finance: Investitorii incep sa creada ca 2024 ar putea deveni un an exceptional pentru sistemul bancar, asa cum a fost 1995:

”That was the year the banking industry began one of its best runs in US history following a series of new rate cuts from the Fed and a soft landing engineered by then-central bank chair Alan Greenspan.

An index broadly tracking the sector finished 1995 up more than 40%, outperforming the S&P 500 (GSCP). And that outperformance would hold for two more years.”

● FED SE VA UITA VINERI CU ATENTIE LA PCE.

Reuters: Multe vor depinde de ceea ce arată vineri indicatorul preferat al inflației al Fed, cheltuielile de consum personal de bază – Personal Consumption Expenditures (PCE). Analiştii se aşteaptă la o creştere de 0,2% pe lună, care să ducă ritmul anual la 2,7%.

”More than 20 billion shares changed hands on U.S. exchanges on Friday, the busiest session since January 2021. Analysts at Bank of America noted the S&P rises an average of 21% when there is no recession in the 12 months after the start of Fed cuts.

Markets were still basking in the afterglow of the Federal Reserve’s half-point rate cut, with futures implying a 50% probability it will deliver another outsized move in November.”

https://www.reuters.com/markets/rates-bonds/global-markets-view-europe-2024-09-23

………………………………………………………………………………………..

La final, dupa ce ati fost updatati cu informatiile importante din ultima saptamana, va oferim capitolul saptamanal de educatie.

Vor fi Newslettere cu educatie privind analiza fundamentala si saptamani cu educatie privind analiza tehnica, cu informatii peste nivelul cursurilor clasice, cu analize pe cazuri concrete, ce va vor ajuta sa intelegeti mai bine piata.

SECTIUNEA DE EDUCATIE

Analiza Fundamentala.

Tema saptamanii: Ce impact are EPS asupra pretului actiunilor?

Acest articol, al treilea si ultimul, face parte dintr-o serie de articole in care ne propunem sa aratam, folosind exemple practice, cum se calculeaza EPS si prezentarea acestui indicator in situatiile financiare, selectia actiunilor pe baza EPS si legatura dintre pretul actiunii si EPS.

Am vazut in articolele precedente cum se calculeaza EPS si cum putem selecta actiunile pe baza acestui indicator.

Auzim adesea intrebarea: cat de importanta este analiza fundamentala si cum se reflecta rezultatele financiare ale unei companii in pretul de tranzactionare al unei actiuni?

Intr-adevar, cred ca noi toti ne intrebam, inainte sa intram in detalii foarte complexe care necesita mult timp de analiza fundamentala daca acest efort este justificat?

In articolul din aceasta saptamana ne propunem ca, pe baza unui indicator relevant, sa vedem in ce masura rezultatele unei companii influenteaza pretul acesteia.

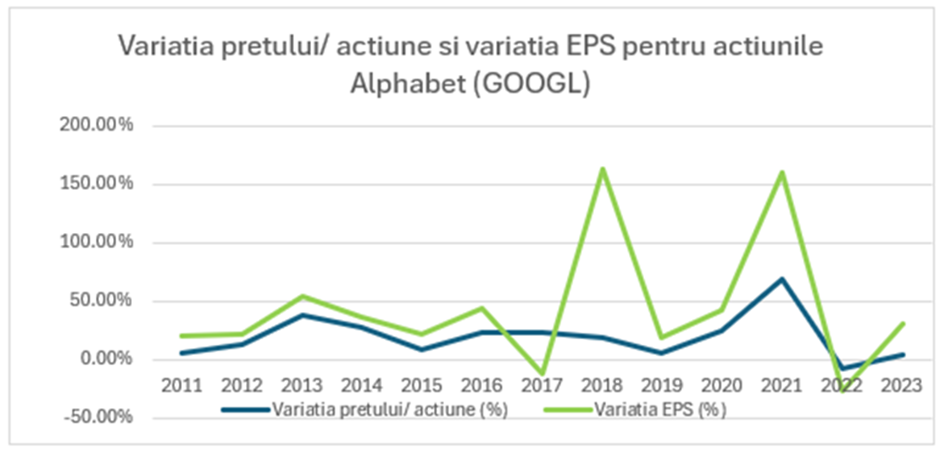

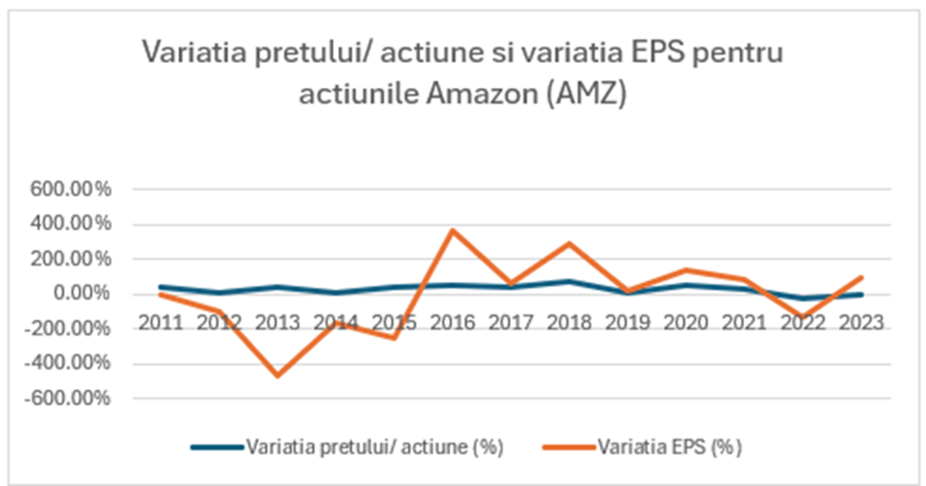

Am luat ca exemplu cinci actiuni din cei sapte “Magnificent”.

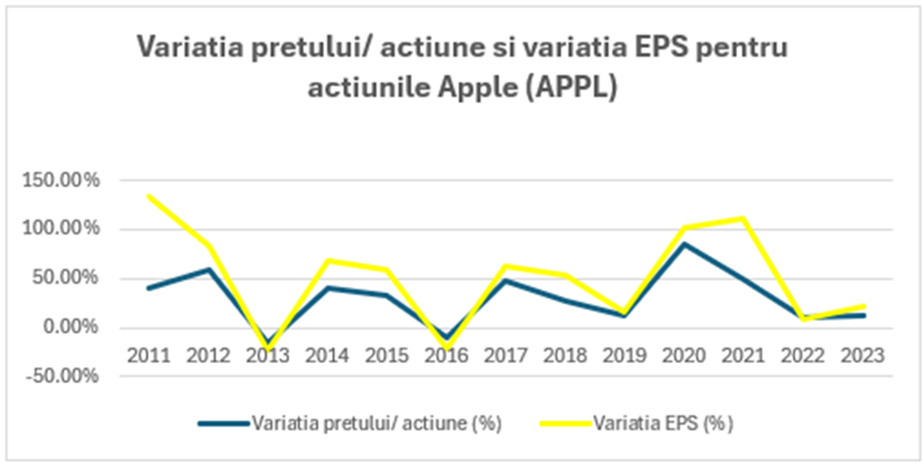

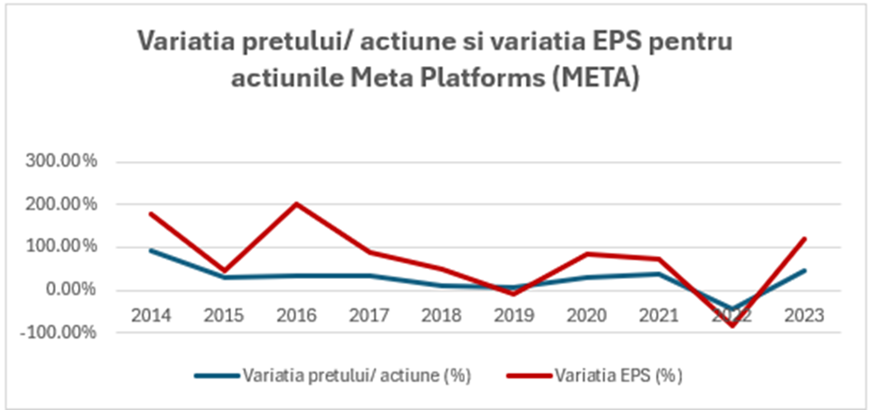

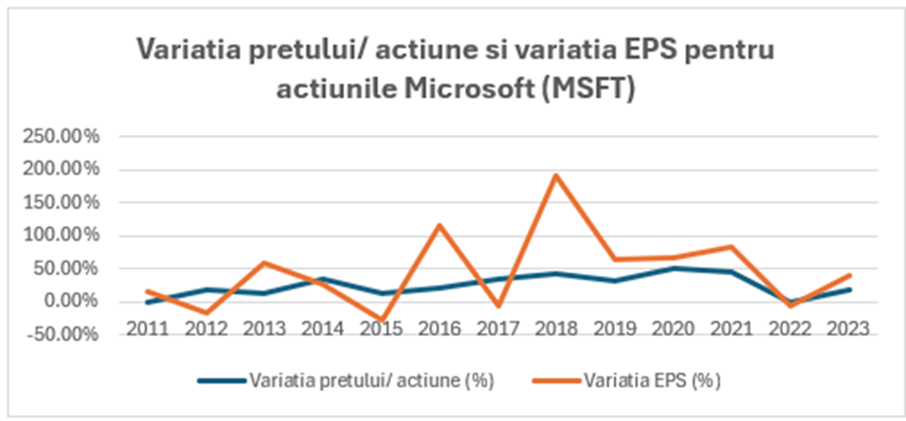

Am folosit indicatorii EPS mediu anual si pretul mediu anual pentru aceste cinci companii (sursa : www.macrotrends.net ) si am calculat procentele variatiilor acestor doi indicatori de la un an la altul.

Graficele pentru perioada 2011-2023 (respectiv 2014-2023 in cazul Meta) pentru aceste cinci companii se prezinta astfel :

Din graficele de mai sus se desprind urmatoarele observatii si concluzii:

- Cu exceptia actiunilor Apple (APPL) unde variatia pretului este aproape direct proportionala cu variatia EPS, pentru celelalte patru comanii pretul urmeaza in general directia variatiei EPS, dar nu direct proportional. Cu alte cuvinte pretul nu este atat de « elastic » la variatia EPS;

- Variatia pretului pentru actiunile Alphabet (GOOGL) pentru perioada 2011-2016 este direct proportionala cu variatia EPS, insa atunci cand EPS creste peste 150% (2018 si 2021), pretul nu are aceeasi crestere fulminanta;

- Mai mult, pretul actiunilor Amazon (AMZ) pentru perioada 2011-2021 urmeaza un trend usor ascendent, in timp ce EPS inregistreaza cresteri si scaderi ample. Astfel, desi in perioada 2012-2015 EPS scade, pretul urca usor. De aici putem concluziona ca pretul este influentat nu doar de rezultatele financiare (si implicit de EPS) dar si de increderea investitorilor in Companie.

- Microsoft (MSFT) urmeaza in linii mari aceleasi trend ca si Amazon, variatia de pret fiind oarecum stabila de-a lungul timpului, indiferent de variatia EPS.

Concluzie: In general pretul variaza in acelasi sens cu variatia EPS.

Insa exista si exceptii: in cazul companiilor puternic capitalizate (Magnificent Seven) pretul tinde sa aiba un trend stabil, desi EPS poate varia semnificativ de la o perioada la alta.

Acesta se explica prin increderea ridicata a investitorilor in companiile respective, in ciuda inregistrarii unor rezultate mai slabe in anumite perioade.

Acesta a fost a treia si ultima din ciclul de 3 expuneri despre EPS.

Rezumat final al Newsletter Saptamanal Nr.5.

De retinut:

Un rezumat al celor mai importante trei lucruri prezentate astazi în newsletter, pe care ar trebui sa le iei cu tine:

● PRODUCTIA INDUSTRIALA IN SUA A CRESCUT. Rezerva Federala a SUA a anuntat marti, 17 septembrie, o crestere pentru Productia industriala in SUA de +0,8%, dupa ce in luna iulie scazuse cu -0,9%. Previziunea era de +0,1% pentru luna August, asadar a depasit cu mult asteptarile.

● CALENDAR DE URMARIT. Vineri, va fi anuntat PCE Index, un indicator important pentru FED, dupa care urmareste inflatia.

● TOTI INDICII PE CRESTERE. Toti cei 4 indici globali au inregistrat cresteri saptamana trecuta:

● S&P500, US (simbol US500) a inregistrat o crestere de 1,36% in ultima saptamana;

● DAX, Germania (simbol DE40) a inregistrat o crestere de 0,11% in ultima saptamana;

● Nikkei 225, Japonia (simbol JP225) a inregistrat o crestere de 2,86% in ultima saptamana;

● Shanghai, China (SSEC) a inregistrat o crestere de 1,20% in ultima saptamana.

Cateva recomandari de lectura:

1. „The Intelligent Investor” de Benjamin Graham

- Considerată una dintre cele mai importante cărți despre investiții, această lucrare oferă principii esențiale de investiții pe termen lung și o analiză aprofundată a conceptului de „value investing”. Graham subliniază importanța unei abordări disciplinate și raționale pe piețele financiare.

2. „Security Analysis” de Benjamin Graham și David Dodd

- Este una dintre cele mai influente cărți despre analiza fundamentală a investițiilor în acțiuni și obligațiuni. Abordează în detaliu evaluarea corectă a unei companii, accentuând importanța analizelor financiare pentru investitorii serioși.

…….

O saptamană profitabila!

Urmatoarea editie, lunea viitoare