Bine ai venit la editia saptamanala a newsletter-ului nostru despre pietele internationale.

Structurat pe 3 categorii de informatii, pentru a avea o lectură mai facila și pentru a putea urmari mai cursiv datele prezentate, după cum urmeaza :

Informatii de lucru – MARKET PERFORMANCE

Informatii utile – ADDITIONAL RESOURCES

Informatii educative – EDUCATION GUIDE

Acest newsletter are scop pur informativ si educativ si nu contine recomandari de investitii.

SECTIUNEA: MARKET PERFORMANCE

Rezumatul saptamanii precedente:

02-06 septembrie 2024

Toti cei 3 indicatori PMI au inregistrat cresteri fata de luna precedenta. Cea mai mare crestere a fost inregistrata in sectorul de sanatate:

● MANUFACTURING PMI IN CRESTERE. Institute for Supply Management (ISM) a publicat luni, 2 septembrie, raportul Manufacturing PMI pentru luna august 2024. Portivit acestui raport, indicele se situează la valoarea de 47.2%, in crestere usoara cu 0,4% fata de luna anterioara. O valoare sub 50% indica o incetinire a activitatii în zona de manufacturing. (Citește raportul aici August (ismworld.org))

● SERVICES PMI IN CRESTERE. Institute for Supply Management (ISM) a publicat la mijlocul saptamanii ce tocmai s-a incheiat, raportul Services PMI pentru luna august 2024. Potrivit acestui raport, indicele se situeaza la valoarea de 51,5%, in crestere cu doar 0,1 % fata de luna anterioară. O valoare peste 50% indica o accelerare a activitatii în zona de servicii. (Citeste raportul aici August 2024 Services ISM® Report On Business® (ismworld.org) )

● HEALTH PMI IN CRESTERE. La doua zile dupa publicarea raportului pentru Services PMI, Institute for Supply Management (ISM) a publicat raportul Hospital PMI pentru luna august 2024. Potivit acestui raport, indicele se

situează la valoarea de 58.6%, in crestere cu 5,3 % față de luna anterioara. O valoare peste 50% indica o accelerare a activității in zona de sanatate. (Citeste tot raportul aici August 2024 Hospital ISM® Report On Business® (ismworld.org))

● CUM AU ARATAT RAPORTARILE SAPTAMANII CE S-A INCHEIAT PENTRU PRINCIPALELE COMPANII (in ordinea capitalizarii):

Broadcom Inc. (AVGO) – a raportat peste asteptari, un EPS de 1,02 dolari in conditiile in care așteptările erau de 0.95 dolari, deci cu 7,37% peste asteptari.

Copart Inc. (CPRT) – a raportat sub asteptari, un EPS de 0,33 dolari la un previzionat de 0,37 dolari, o scadere de 10,81% fata de asteptari.

Zscaler (ZS) – a raportat peste asteptari, un EPS de 0,67 dolari in conditiile in care așteptările erau de 0,65 dolari, deci cu 3,08% peste asteptari.

Hewlett Packard Enterprise Company (HPE) – a raportat peste asteptari, un EPS de 0,45 dolari in conditiile in care așteptările erau de 0,39 dolari, deci cu 15,38% peste asteptari.

Samsara Inc. (IOT) – a raportat peste asteptari, un EPS negativ de 0,09 dolari in conditiile in care așteptările erau de minus 0,12 dolari, deci cu 25% peste asteptari.

Hormel Foods Corporation (HRL) – a raportat peste asteptari, un EPS de 0,37 dolari in conditiile in care așteptările erau de 0,36 dolari, deci cu 2,78% peste asteptari.

Dick’s Sporting Goods Inc. (DKS) – a raportat peste asteptari, un EPS de 4,37 dolari in conditiile in care așteptările erau de 3,77 dolari, deci cu 15,92% peste asteptari.

Dollar Tree, Inc.(DLTR) – a raportat sub asteptari, un EPS de 0,67 dolari la un previzionat de 1,03 dolari, o scadere de 34,95% fata de asteptari.

Caseys General Stores, Inc. (CASY) – a raportat peste asteptari, un EPS de 4,83 dolari in conditiile in care așteptările erau de 4,54 dolari, deci cu 6,39% peste asteptari.

Guidewire Software Inc. (GWRE) – a raportat peste asteptari, un EPS de 0,27 dolari in conditiile in care așteptările erau de 0,15 dolari, deci cu 80% peste asteptari.

DocuSign Inc. (DOCU) – a raportat peste asteptari, un EPS de 0,35 dolari in conditiile in care așteptările erau de 0,20 dolari, deci cu 75% peste asteptari.

NIO Inc. (NIO) – a raportat peste asteptari, un EPS negativ de 0,34 dolari in conditiile in care așteptările erau de minus 0,46 dolari, deci cu 26,09% peste asteptari.

Vezi toate raportarile saptamanii trecute aici:

https://www.nasdaq.com/market-activity/earnings

Analiza evoluției principalilor indici

Toți cei trei indici americani au scazut saptamana trecuta : 02 – 06 septembrie:

● Nasdaq Composite (simbol IXIC) cu 5,77%

● S&P 500 (simbol US500/SPX) cu 4,25%

● Dow Jones Industrial Average (simbol DJI) cu 2,49%.

Indicele S&P500 a cazut din nou din apropierea maximului de la inceputul lunii august, ceea ce marcheaza o zona de rezistenta in intervalul 5.650 – 5.670 de puncte.

Indicatorul RSI a intampinat si el rezistenta la 60 si testeaza acum nivelul de 40.

Indicele Dow Jones a fost singurul dintre cei trei care a depasit maximul anterior. In acelasi timp, daca ne uitam la indicatorul RSI vedem ca are o divergenta negativa – nu a reusit sa mai treaca de nivelul de 70, desi indicele a facut un nou maxim.

Indicele Nasdaq Composite a avut cea mai slaba revenire din minim si cea mai ampla scadere saptamana trecuta. RSI a intampinat rezistenta la nivelul de 60 si acum a intrat sub nivelul de 40.

Per ansamblu, cei trei indici din SUA par pozitionati pentru scaderi, cel putin pe termen scurt.

(vezi si sectiunea Analiza trendurilor principalilor indici globali).

Pentru o mai larga intelegere a evolutiilor pietelelor, am adaugat si alti indicatori ce pot oferi informatii despre posibile miscari viitoare ale burselor dar si o intelegere mai buna a evolutiilor trecute:

VIX – Chicago Board Options Exchange’s CBOE Volatility Index

Masoara asteptarile investitorilor privind volatilitatea pietei bursiere în următoarele 30 de zile. Este calculat de CBOE (Chicago Board Options Exchange) si este bazat pe preturile optunilor pe indicele S&P 500.

● VIX sub 20: Considerat un semn de stabilitate și incredere pe piață, cu asteptari de volatilitate redusa.

● VIX între 20 și 30: Sugerează o volatilitate moderata și o anumită incertitudine pe piete.

● VIX peste 30: Indică o volatilitate ridicata si, adesea, panica sau frica pe piața. In astfel de cazuri, investitorii se asteaptă la fluctuatii mari ale preturilor actiunilor.

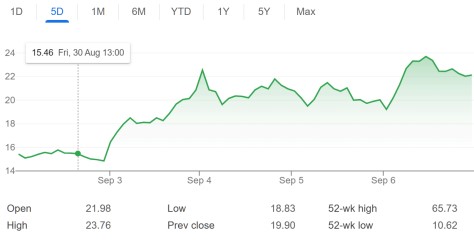

Evolutia VIX pentru saptamana trecuta, 02-06 Septembrie. Se poate observa ca indicele a depasit valoarea de 20 de puncte, atingand vineri, la 11.30 valoarea de 23.70, ceea ce indica o volatilitate in crestere. Fiind supranumit si “indicele fricii” – se poate si intelege acum piata da usoare semne de nervozitate.

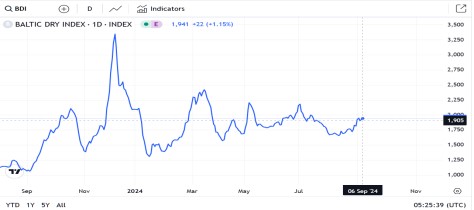

Baltic Dry Index

Baltic Dry Index (BDI) este un indice economic care masoara costul transportului maritim pentru materii prime uscate, cum ar fi carbunele, minereurile de fier, granele și alte bunuri neambalate.

O crestere a BDI poate sugera oportunitati în sectoarele industriale sau de transport maritim, in timp ce o scadere poate indica riscuri economice.

Indicele de referinta BDI a adaugat aproximativ 5,8% in saptamana trecuta, determinat de preturile mai mari de inchiriere de transport pe segmentul de vase de dimensiuni mai mari, consemnand a patra saptamana consecutiva cu cresteri.

Baltic Dry Index

Baltic Dry Index (BDI) este un indice economic care masoara costul transportului maritim pentru materii prime uscate, cum ar fi carbunele, minereurile de fier, granele și alte bunuri neambalate.

O crestere a BDI poate sugera oportunitati în sectoarele industriale sau de transport maritim, in timp ce o scadere poate indica riscuri economice.

Indicele de referinta BDI a adaugat aproximativ 5,8% in saptamana trecuta, determinat de preturile mai mari de inchiriere de transport pe segmentul de vase de dimensiuni mai mari, consemnand a patra saptamana consecutiva cu cresteri.

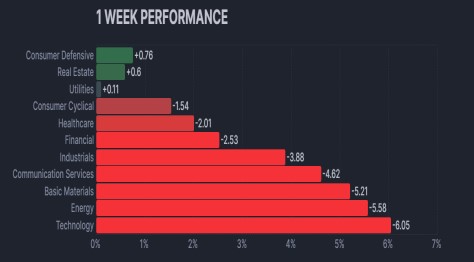

Evoluții pe sectoare și industrii

Săptămâna 02-06 Septembrie

O saptamana cu numai 3 sectoare pe crestere, restul pe scadere, culminand cu sectorul Technology, care a avut o pierdere de 6,05%.

■ Consumer Defensive, cu o crestere de +0,76 %

■ Real Estate, cu o crestere de +0.6 %

■ Utilities, cu o crestere de +0,11 %

■ Consumer Cyclical, cu o scadere de -1,54%

■ Healthcare, cu o scadere de -2,01 %

■ Financial, cu o scadere de -2,53 %

■ Industrials, cu o scadere de -3,88 %

■ Communication Services, cu o scadere de -4,62 %

■ Basic Materials, cu o scadere de -5,21 %

■ Energy, cu o scadere de -5,58 %

■ Technology, cu o scadere de – 6,05 %

Se observa crestere numai pe sectoarele ”defensive”.

„Consumer defensive” (sau „consumer staples”) este un sector economic care cuprinde companii care produc și vand bunuri și servicii esentiale, cum ar fi alimente, bauturi, produse de igiena, și alte articole de prima necesitate.

Acest sector este considerat defensiv deoarece cererea pentru produsele sale ramane relativ stabilă chiar și in perioade de recesiune economica, cand pietele financiare scad sau economia generala incetineste.

Investitorii privesc acest sector ca o plasa de siguranta în perioade de volatilitate economică.

Desi pot să nu creasca la fel de rapid ca alte sectoare in perioade de expansiune economica, consumer defensive ofera stabilitate și pot proteja impotriva pierderilor mari in portofolii în timpul crizelor.

Deci, pentru saptamana anterioara, asa au arătat lucrurile:

Ce firme majore ce vor avea raportări în această săptămână

| 1. | ORACLE | Simbol Data raportarii ORCL LUNI, 9 SEPT | EPS estimat Revenue estimat 1.33 13.23B |

| 2. | GAMESTOP CORP | GME MARTI, 10 SEPT | -0.085 895.67M |

| 3. | INDITEX ADR | IDEXY MIE, 11 SEPT | 0.2629 10.83B |

| 4. | MANCHESTER UNITED | MANU MIE, 11 SEPT | -0.11 151M |

| 5. | OXFORD INDUSTRIES | OXM MIE, 11 SEPT | 3.04 440M |

| 6. | ADOBE | ADBE JOI, 12 SEPT | 4.53 5.37B |

| 7. | KROGER | KR JOI, 12 SEPT | 0.91 34.08B |

| 8. | RH | RH JOI, 12 SEPT | 1.62 827.4M |

Calendarul saptamanii în curs

LUNI, 9 SEPTEMBRIE 2024

ORA 17,00

Wholesales inventories pentru luna iulie. Se așteaptă o creștere de 0,3% față de creșterea anterioară de numai 0,2%, din luna iunie.

Wholesale inventories reprezintă cantitatea de bunuri pe care comercianții en-gros le dețin pentru vânzare către alți distribuitori sau retaileri. Acest indicator economic este important pentru a evalua sănătatea pieței de consum și producție și oferă informații despre cererea și oferta bunurilor într-o economie.

Cauze: Dacă stocurile en-gros cresc, poate indica faptul că retailerii cumpără mai puține produse de la comercianții en-gros (cerere mai scăzută), sau că producția a crescut mai rapid decât cererea finală.

Efect: Creșterea stocurilor poate semnala o posibilă încetinire economică, deoarece produsele nu se vând la fel de repede. De asemenea, dacă această tendință persistă, este posibil ca producătorii să reducă producția pentru a evita suprastocarea, ceea ce ar putea afecta creșterea economică și ocuparea forței de muncă.

Creșteri de peste 3% trimestrial sau 10% anual în wholesale inventories, mai ales dacă sunt combinate cu o scădere a cererii de consum sau a vânzărilor, pot fi un semnal clar de ingrijorare.

Nu este cazul in aceasta situație.

ORA 22,00

Consumer Credit – se asteapta o crestere a raportarilor pentru luna August de la 8,9 miliarde USD la 12 miliarde USD. Consum in creștere.

Consumer Credit este un indicator economic care masoara suma totala a creditelor de consum acordate gospodariilor de către institutiile financiare, cum ar fi bancile sau companiile de carduri de credit.

MARTI, 10 SEPTEMBRIE

ORA 13,00

NFIB Small Business Optimism – se asteapta o scadere pentru luna August de la 93.7 la 93.6

Indicele NFIB Small Business Optimism a crescut cu 2,2 puncte în iulie, la 93,7 puncte, cea mai mare cota din februarie 2022.

Cu toate acestea, aceasta este a 31-a lună consecutivă sub media de 98 de puncte facuta pe ultimii 50 de ani. Inflatia ramane principala problema in randul proprietarilor de afaceri mici, 25% dintre acestia raportand-o ca fiind cea mai importanta problema a lor in ceea ce priveste functionarea afacerii, în crestere cu patru puncte din iunie.

MIERCURI, 11 SEPTEMBRIE

ORA 15,30

● Consumer price Index (CPI) – inflația pe luna August. Raportarea pe luna iulie e a fost de 0.2, se asteapta aceeasi cifra si pentru august.

● CPI Year to Year – se asteapta o scădere a inflatiei de la 2.9% la 2,6%. ● Core CPI – este coșul de bunuri si servicii dar fara alimente si energie. Se asteapta aceeasi cifra fata de raportarea trecuta, de pe luna iulie, de 0,2%. ● Core CPI Year to Year – se asteapta o stagnare a inflatiei la cota de 3,2%.

JOI, 12 SEPTEMBRIE

ORA 15,30

● Initial jobless claims – noi cereri de locuri de munca, se asteapta o scadere minora, de la 227,000 la 225,000.

● Core Produce Price Index (PPI) – masoara variatia preturilor de vânzare ale producătorilor, faraalimente si energie. Se asteapta o scadere de le 0,3% la 0,2%.

ORA 21,00

Monthly US Federal Budget – pe luna august este asteptat un deficit bugetar de -317,3 miliarde USD fata de luna anterioara, cand a existat un excedent de 89 miliarde USD.

VINERI, 13 SEPTEMBRIE

ORA 17.00

Consumer sentiment, raport preliminar. Acest indice masoara gradul de optimism al consumatorilor cu referire la starea finatelor personale si la starea economiei. Se asteapta crestere de la 67,9 la 68,5, optimism asadar in crestere.

Analiza trendurilor principalilor indici bursieri

Indicii globali au inregistrat scaderi semnificative saptamana trecuta. Am luat in calcul urmatorii indici reprezentativi pentru pietele globale:

● S&P500, US (simbol US500) a inregistrat o scadere de 4,25% in ultima saptamana;

● DAX, Germania (simbol DE40) a inregistrat o scadere de 3,32% in ultima saptamana;

● Nikkei 225, Japonia (simbol JP225) a inregistrat o scadere de 5,84% doar in ultima saptamana;

● Shanghai, China (SSEC) a inregistrat o scadere de 2,69% in ultima saptamana.

Diferenta a fost ca indicele american si cel german au intors din zona maximelor, in timp ce indicele japonez nu a mai reusit sa recupereze decat partial scaderea masiva de la inceputul lunii august.

Indicele din Shanghai din China continua trendul primar descendent fara sa aiba vreun semn de revenire.

Vezi graficele de mai jos:

Indicele Nikkei 225 – grafic daily Shanghai Composite (China) – grafic dailly Sursa investing.com Sursa investing.com

Concluzie in ceea ce priveste trendurile principalilor indici:

● trei dintre cei patru principali indici se afla pe un trend primar ascendent (US, Germania si Japonia).

Doi dintre acesti indici (cel american si cel german) reusisera sa recupereze toata scaderea din august pana la prima sedinta din luna septembrie, urmand apoi o saptamana de scaderi;

● singurul indice din cei patru, Shanghai (China), care se afla deja pe un trend descrescator a atins noi minime la sfarsitul saptamanii trecute.

Acest lucru ne duce cu gandul la faptul ca trebuie sa pastram un grad de prudenta si pe celalalte piete, intrucat ele sunt intr-o oarecare masura interconectate si “imprumuta” din tredurile celorlalte.

Opinii și perspective – ce mai spun analistii

● Vivien Lou Chen, de la Market Watch, ne spune ca piata s-a poticnit pentru ca investitorii se intreaba daca nu cumva Fed Reserve a facut o greseala, iar scaderea pietei muncii a devenim o amenintare mai mare pentru economia americana decat inflatia:

”Wednesday’s consumer-price index for August may end up being the deciding factor as to whether the Federal Reserve will deliver a bigger-than-usual, 50-basis-point rate cut on Sept. 18. The U.S. central bank hasn’t lowered borrowing costs by that much at one time since late 2008, when the U.S. was in the midst of the worst financial crisis since the Great Depression.”

● Josh Shafer, de la Yahoo Finance, crede ca saptamana trecuta indicele S&P 500 a avut cea mai proasta saptamana de la tulburarile petrecute cu prabusirile unor banci regionale din luna aprilie:

”A fresh reading on inflation will headline the week ahead as investors continue to look for clues on how deeply the Federal Reserve will cut interest rates at its September meeting. Additionally, the first reading of consumer sentiment for September is slated for release on Friday.”

● Analistii de la Investing.com cred ca pietele se asteapta de acum ca reducerea ratei dobanzii asteptata saptamana viitoare, pe 18 Septembrie, sa fie mai mare decat 0,25% si sa mearga spre 0,5%, asta dupa ce presedintele FED din New York a comentat cum ca Guvernatorul lasa usa deschisa si unei taieri mai agresive. Pe de alta parte, autorul mentioneaza si campionul scaderii inflatiei mondiale, care este China.

”Data on consumer prices (CPI) from China showed the Asian giant remained a driver of global disinflation, with producer prices falling an annual 1.8% in August when analysts had looked for a drop of 1.4%.”

Rezumat final al Newsletter Saptamanal Nr.3.

De retinut:

Un rezumat al celor mai importante trei lucruri prezentate astazi în newsletter, pe care ar trebui să le iei cu tine:

● PMI IN CRESTERE. Toti cei 3 indicatori PMI au inregistrat cresteri fata de luna precedenta. Cea mai mare crestere a fost inregistrata in sectorul de sanatate.

● CALENDAR DE URMARIT. Miercuri vor fi raportari pe indicii de inflatie (CPI si CoreCPI), se astepta scaderi. Iar vineri, indicele Consumer Sentiment (preliminar), dar care da o idee despre cum gandesc consumatorii si cum se raporteaza la economie. Se asteapta crestere de la 67,9 la 68,5, optimism asadar in crestere.

● SECTOARELE ”DE CRIZA” AU FOST PE CRESTERE. Numai 3 sectoare au inregistrat cresteri saptamana trecuta, si anume cele de refugiu, sectoarele care cresc chiar si cand piata scade.

Cateva recomandari de lectura:

Daniel Kahneman

· Lucrare recomandată: Thinking, Fast and Slow

· Teme abordate: Biasuri cognitive, decizii sub incertitudine, impactul emoțiilor asupra deciziilor financiare.

· Citat: „We can be blind to the obvious, and we are also blind to our blindness.”

George Soros

· Lucrare recomandată: The Alchemy of Finance

· Teme abordate: Reflexivitatea în piețele financiare, comportamentul de turmă, dinamica bulelor.

· Citat: „Markets are constantly in a state of uncertainty and flux and money is made by discounting the obvious and betting on the unexpected.”

Peter Lynch

· Lucrare recomandată: One Up on Wall Street

· Teme abordate: Investiții bazate pe cunoștințe, gestionarea emoțiilor, identificarea oportunităților.

· Citat: „Everyone has the brainpower to follow the stock market. If you made it through fifth-grade math, you can do it.”

……………………………………………………

La final, dupa ce ati fost updatati cu informatiile importante din ultima saptamana, va oferim capitolul saptamanal de educatie.

Vor fi Newslettere cu educatie privind analiza fundamentala si saptamani cu educatie privind analiza tehnica, cu informatii peste nivelul cursurilor clasice, cu analize pe cazuri concrete, ce va vor ajuta sa intelegeti mai bine piata.

SECTIUNEA DE EDUCATIE

Analiza Fundamentala.

Tema saptamanii: Cum se calculeaza EPS si unde este prezentat in situatiile financiare anuale ale companiilor listate?

Acest articol face parte dintr-o serie de 3 articole in care ne propunem sa aratam, folosind exemple practice, cum se calculeaza EPS si prezentarea acestui indicator in situatiile financiare, selectia actiunilor pe baza EPS si legatura dintre pretul actiunii si EPS.

Companiile listate au obligatia sa publice, de regula trimestrial, rezultatele financiare. Unul dintre indicatorii care sunt adesea urmariti de investitori este EPS, earnings per share.

Va intrebati poate de ce este EPS un indicator atat de relevant? Pentru asta e nevoie sa vedem mai intai cum este calculat acest indicator. EPS = Profitul net al perioadei/ numar total de actiuni

Aceasta este de fapt o formula foarte simplificata. Analistii au dezvoltat diferite variante de calcul pentru a face rezultatele unei companii comparabile in timp si comparabile cu rezultatele companiilor similare din acelasi sector de activitate.

De exemplu, din profitul net se scad dividendele preferentiale si orice rezultate extraordinare tocmai pentru a aduce la acelasi « numitor » rezultatele companiei.

Cu ce este ajustat EPS :

● Dividendele preferentiale: sunt sumele platite anumitor categorrii de investitori, cei care detin actiuni preferentiale.

● Rezultatele/ cheltuielile extraordinare: sunt cele obtinute intr-o anumita perioada care nu se vor repeta in fiecare an. De exemplu, o companie a vandut un teren, fara ca aceasta sa fie activitatea sa de baza. Sau, dimpotriva, a suferit costuri extraordinare : de exemplu, un incendiu la una dintre fabricile sale.

Si numarul total de actiuni poate capata diverse forme. Ele pot fi comune sau diluate. Din fericire companiile listate sunt obligate sa prezinte o nota separata la situatille financiare unde prezinta EPS pentru fiecare categorie de actiuni.

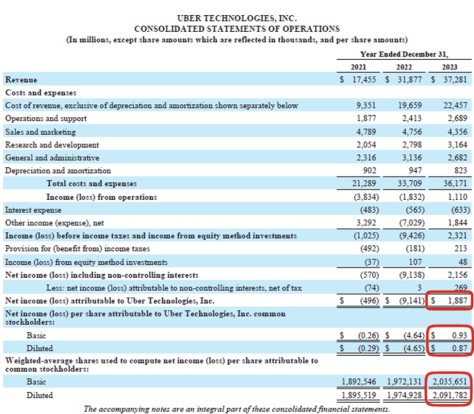

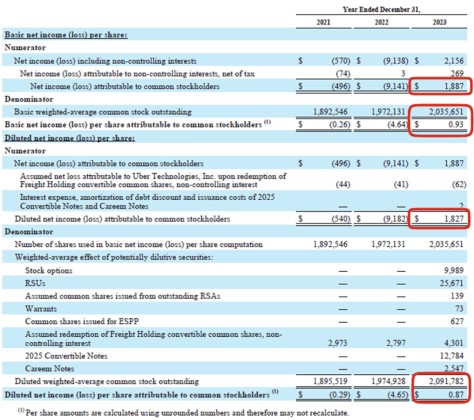

Sa luam exemplul UBER:

Contul de profit si pierdere consolidat prezinta EPS de baza si diluat (USD 0.93 si respectiv USD 0.87). Pentru calculul EPS de baza s-au folosit urmatoare date din Contul de profit si pierdere :

● Profitul net atribuit companiei Uber Technologies (Net income attributable to Uber Technologies) = USD 1.887.000

● Numarul mediu de actiuni folosit pentru calculul EPS, de baza (Weighted average shares used to compute income per share, basic) = 2.035.651

De unde rezulta ca EPS de baza= Profit net / numar de actiuni = USD 1.887.000/ 2.035.651 = USD 0,93. Mai departe, pentru calculul EPS diluat trebuie sa cautam calculul rezultatul diluat (adica rezultatul net de mai sus ajustat). In nota 12 la situatiile financiare anuale, intitulata profitul (pierderea) net(a) per actiune, compania prezinta modul de calcul al acestui rezultat.

De fapt aceasta nota este o prezentare mai detaliata a ceea ce Contul de Profit si pierdere prezinta sintetizat :

Profitul net diluat atribuit actionarilor (Diluted net income attributable to common stockholders) = USD 1.827.000

Numarul mediu de actiuni, diluat, folosit pentru calculul EPS, diluat (Diluted weighted average common stock outstanding) = 2.091.782

De aici rezulta ca EPS diluat = Profit net diluat / numar de actiuni diluate USD 1.827.000/ 2.091.782 = USD 0,87.

Dupa cum se poate observa, cele 2 valori sunt apropiate. Dar EPS luat in calcul la selectia companiilor din acelasi sector este foarte sensibil la orice variatie.

De aceea este foarte important ca, in comparatii, sa fie folosit acesta si nu cel diluat.

Este important sa verificam acest lucru cu situatiile financiare publicate pe site-ul companiei intrucat uneori se intampla ca, utilizand informatii din alte surse, valorile sa nu fie corecte.

Mai este de mentionat faptul ca EPS poate fi influentat si de rascumpararea actiunilor proprii.

Stim deja ca multe companii, atunci cand dispun de cash, hotarasc sa faca acest lucru, sa isi rascumere o parte din actiunile proprii, insa acest lucru inseamna un numar mai mic de actiuni ramas in circulatie si implicit un EPS mai mare.

Concluzie:

EPS este un indicator foarte important atunci cand luam decizii in piata intrucat el arata rezulatul net al unei companii raportat la numarul de actiuni.

Insa, in acelasi timp, nu trebuie sa uitam ca EPS, intr-o anumita perioada, poate fi influentat de numerosi factori, cum ar fi:

● venituri/ cheltuieli exceptionale,

● rascumparea de actiuni proprii

si de aceea este important sa intelegem cum este calculat.

Mai mult, EPS este folosit in calculul unui alt indicator important, P/E.

Urmareste saptamana viitoare partea a doua din ciclul de 3 expuneri despre EPS.

—––- O saptamană profitabilă! Urmatoare ediție – lunea viitoare –––